Faktoring – słowo to, do tej pory wypowiadane głównie w biurach dużych korporacji, coraz częściej wypływa z ust właścicieli małych firm i mikroprzedsiębiorców. Co to jest faktoring, jak działa i jakie korzyści dla naszego biznesu idą z nim w parze?

Z naszego artykułu dowiesz się:

Co to jest faktoring i jak działa?

Na samym początku należałoby wyjaśnić, czym jest faktoring. Mówiąc najprościej – jest to narzędzie do zarządzania wierzytelnościami, na które składa się finansowanie faktur, monitorowanie należności i weryfikacja kontrahentów.

Na czym polega faktoring? Faktoring polega na wcześniejszym wypłaceniu Ci przez firmę faktoringową zaliczki z wystawionej kontrahentowi faktury z długim terminem płatności (np. 30-dniowym). Dzięki temu od razu dysponujesz środkami finansowymi, bez potrzeby oczekiwania na płatność.

Ten typ usługi nie służy finansowaniu nieopłaconych należności. Ma na celu przede wszystkim przyspieszenie płatności – pieniądze, jakie otrzymasz od faktora, stanowią zaliczkę na poczet późniejszej wpłaty od kontrahenta. Ponadto faktor zdejmie z Ciebie przykry obowiązek monitorowania Twoich faktur, dzięki czemu Ty będziesz miał więcej czasu, by zająć się prowadzeniem swojego biznesu. Dodatkowo po tym, jak zgłosisz fakturę do finansowania, faktor sprawdzi, czy Twój klient jest rzetelnym płatnikiem, co może Cię ustrzec przed przykrymi konsekwencjami pracy z taką firmą.

W faktoringu wierzytelnościowym wyróżniamy dwie jego formy:

- faktoring pełny (bez regresu) Wiąże się z tym, że odpowiedzialność za windykację należności i ryzyko niewypłacalności w całości przejmuje faktor. Jest to forma zabezpieczenia firmy, dzięki której faktorant nie jest zobligowany do zwrócenia faktorowi należności w przypadku, kiedy kontrahent ich nie ureguluje. Faktor odzyskuje pieniądze we własnym zakresie. Korzystają z tego najczęściej duże przedsiębiorstwa obsługujące wielu kontrahentów.

- faktoring niepełny (z regresem) W odróżnieniu od faktoringu pełnego faktor nie przejmuje ryzyka związanego z niewypłacalnością kontrahentów. W sytuacji, kiedy klient nie wywiązuje się terminowo ze swoich zobowiązań, faktorant ma obowiązek rozliczenia się z faktorem. Oznacza to, że musi zwrócić zaliczkę w terminie ustalonym z faktorantem. Mimo większej odpowiedzialności faktoranta to rozwiązanie jest popularniejsze niż faktoring pełny. Najczęściej korzystają z niego mikro i małe przedsiębiorstwa.

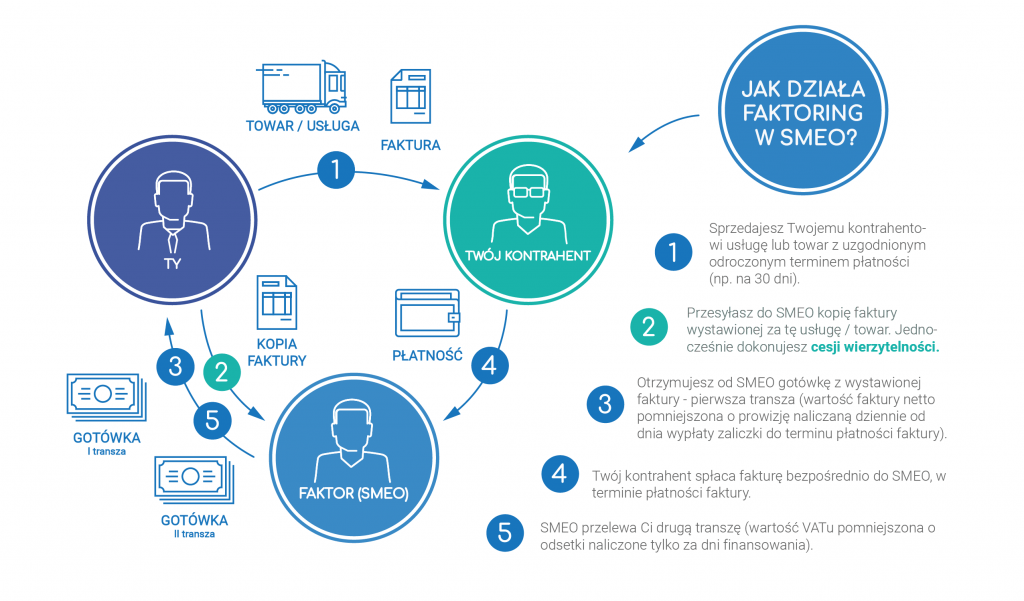

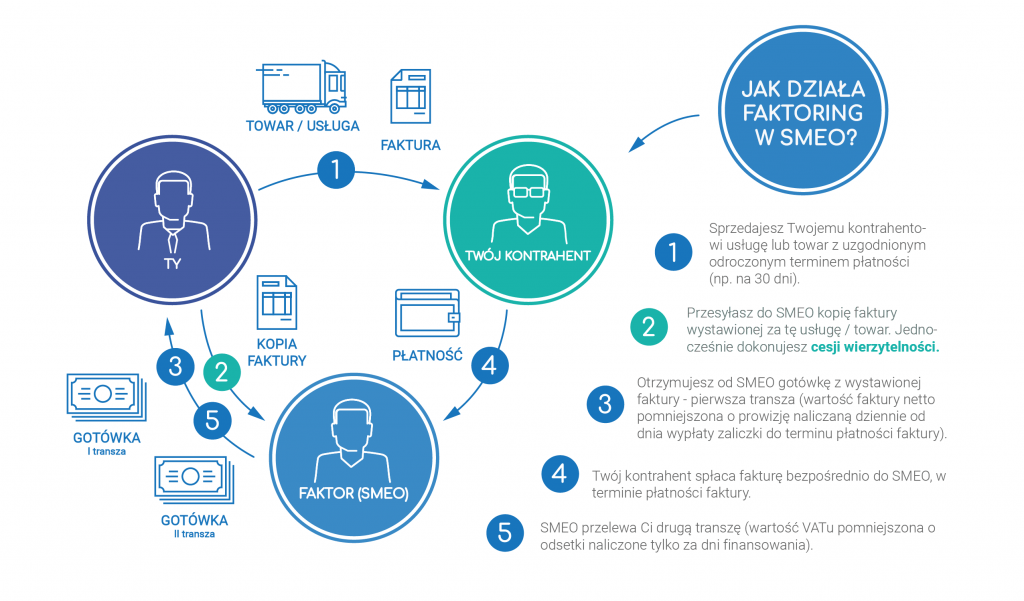

Decydując się na faktoring i podpisując umowę z firmą faktoringową, w chwili przekazania faktury do finansowania dokonujesz cesji wierzytelności, czyli przekazujesz faktorowi wszelkie prawa, również prawa do płatności dokonanej przez kontrahenta za fakturę.

Cesja wierzytelności może być jawna (faktoring jawny), gdy Ty lub Twój faktor informuje o jej dokonaniu kontrahenta a każda zgłoszona faktura do finansowania zawiera informację o cesji. Bądź cicha, kiedy wystarczy, że zmienisz nr konta do zapłaty na fakturze na ten należący do Twojego faktora, a jednocześnie nie masz obowiązku poinformowania kontrahenta o samej cesji.

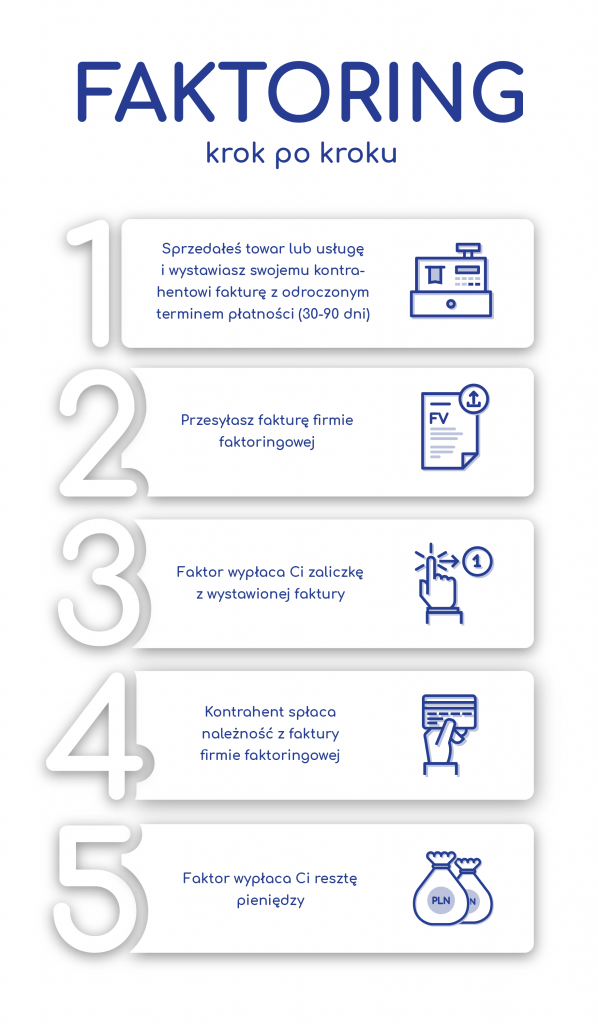

Na czym polega faktoring i jak działa faktoring?

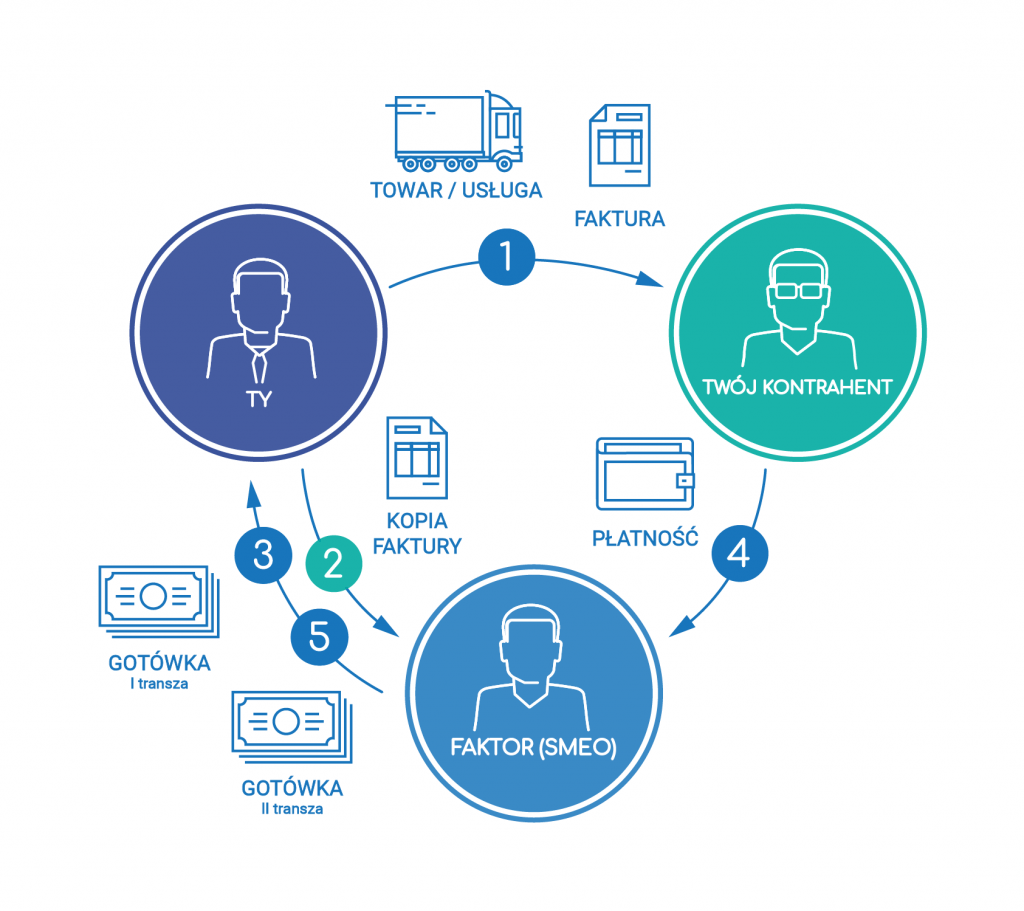

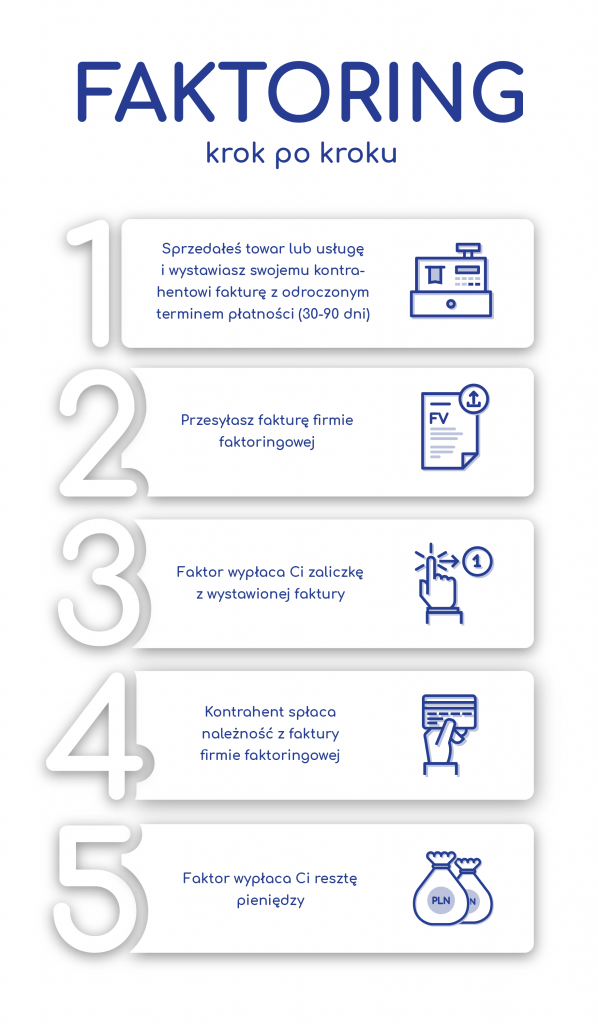

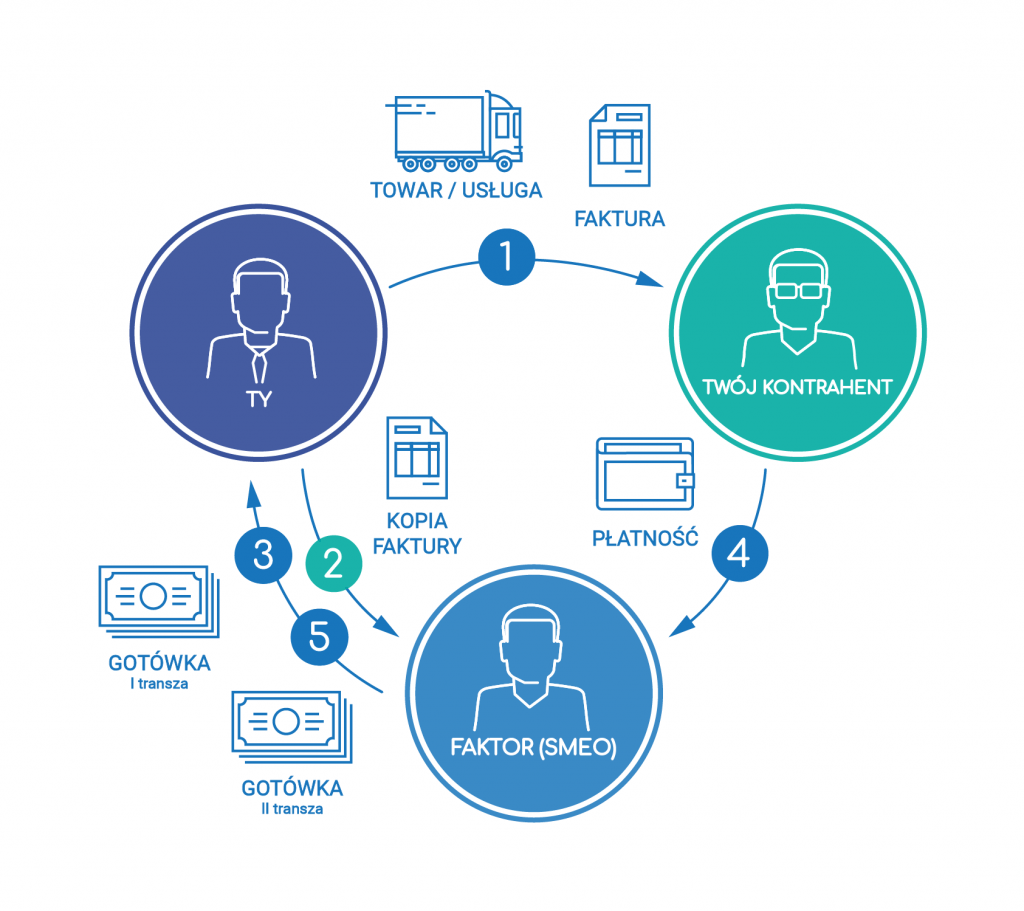

Wiesz już, czym jest faktoring, warto teraz poznać schemat jego działania. Poniżej przedstawimy przykładową współpracę na linii przedsiębiorca – faktor.

Na czym polega faktoring?

- Otrzymujesz limit faktoringowy i podpisujesz umowę faktoringową: pierwszym punktem faktoringu jest podpisanie umowy z firmą faktoringową. O tym, w jaki sposób to zrobić, piszemy w kolejnej części artykułu. Umowa określa wysokość limitu faktoringowego czyli maksymalną kwotę środków finansowych, jakie możesz otrzymać ze zgłoszonych do finansowania faktur.

- Wystawiasz kontrahentowi fakturę za sprzedany towar lub wykonaną usługę i przekazujesz ją faktorowi do finansowania.

- Faktor wypłaca Ci zaliczkę. Zazwyczaj jest to ok. 80-90% wartości faktury brutto lub 100% wartości faktury netto. W zależności od faktora pieniądze znajdą się na Twoim koncie w czasie od 15 minut do ok. 2 dni roboczych. Prowizja za przekazanie faktury do finansowania może być potrącona z zaliczki.

- Kontrahent opłaca fakturę, zgodnie z ustaleniami cesji pieniądze powinny trafić na konto faktora. Jeśli kontrahent prześle należność na Twój rachunek, Twoim obowiązkiem jest przekazanie przelewu faktorowi.

- Faktor przelewa na Twoje konto pozostałą część faktury pomniejszoną o prowizję (jeśli nie potrącił jej wcześniej) oraz odsetki za ilość dni, o które płatność została przyspieszona.

Dla kogo jest faktoring?

Wiesz już, co to jest faktoring. Teraz zastanówmy się, czy faktoring jest dobrym rozwiązaniem dla Twojej firmy. Odpowiedź brzmi TAK, jeśli:

- stosujesz odroczone, długie terminy płatności (inaczej określane mianem kredytu kupieckiego);

- poszukujesz bezpiecznych źródeł finansowania swojej bieżącej działalności;

- chcesz zabezpieczyć się przed ewentualnymi zatorami płatniczymi;

- poszukujesz kompleksowych usług finansowych ułatwiających zarządzanie płynnością finansową swojej firmy.

Warunkiem uzyskania finansowanie jest zdrowa sytuacja finansowa Twojej firmy i zdrowe relacje z kontrahentami. Jeśli masz niespłacone długi lub – co gorsza – jesteś na skraju bankructwa, na pewno nie przejdziesz pozytywnej weryfikacji przez faktora.

Faktoring jest idealnym rozwiązaniem szczególnie na krótkoterminowe problemy z płynnością finansową, np. z powodu sezonowości sprzedaży lub realizacji dużego kontraktu dla znacznie większego kontrahenta, który oczekuje od Ciebie bardzo długich terminów płatności. Ale to też narzędzie, które pomaga zaplanować pracę, budżety i codzienną działalność firmy. Co więcej, wbrew częstym skojarzeniom, faktoring przeznaczony jest nie tylko dla dużych przedsiębiorstw i korporacji. A zatem dla kogo jest faktoring?

Faktoring dla JDG i freelancerów

Jeśli prowadzisz jednoosobową działalność gospodarczą, długie terminy płatności faktury są szczególnie niekorzystne. I bardzo powszechne – Twoi więksi kontrahenci wiedzą, że jednoosobowe firmy są od nich wręcz uzależnione. Upierają się na długie terminy płatności, bo… mogą. “Mała firma nie zrezygnuje przecież z tak lukratywnego kontraktu” – myślą. Tylko jak mała firma ma opłacić rachunki za siedzibę, pracę księgowej czy materiały potrzebne do wykonania usługi, czekając na należne pieniądze 30, 60, 90 dni?

Faktoring SMEO dla JDG jest bardzo przejrzysty i intuicyjny. Wszystkie formalności odbywają się w internecie, a JDG wie dokładnie, kiedy dostanie pieniądze z faktury, którą wystawiła, jaką otrzyma sumę i ile wyniesie prowizja.

Faktoring dla startupów

SMEO jako pierwszy w Polsce faktor uruchomił usługę faktoringu dla startupów. Jeśli jesteś zupełnie nową firmą, bez historii kredytowej, bez wielu partnerów biznesowych i klientów, faktoring to najłatwiejsza droga na zdobycie finansowania. W SMEO usługa dla małych i nowych firm dostępna jest już od pierwszej wystawionej faktury. Na formalności nie potrzeba nawet doby.

Zamiast czekać na pieniądze 30, 45, a nawet 90 dni (zgodnie z danymi wpisanymi na fakturze), mogłyby one dla startupu “pracować”. Lepiej je zainwestować w reklamowanie startupu na Facebooku czy przez Google Ads, zdobywanie nowych klientów, rozwijanie produktu.

Faktoring dla branż

Branża budowlana należy do tych z najdłuższymi terminami płatności na fakturach. Deweloperzy czy największe firmy budowlane ustalają z podwykonawcami rekordową liczbę dni na płatność. A ci muszą przecież zapłacić za wypożyczenie bądź eksploatację sprzętu budowlanego, zapłacić pensje pracownikom, oddać podatki, startować w kolejnych przetargach.

Jeśli brak należnych pieniędzy z faktur blokuje rozbudowę Twojego biznesu, skorzystaj z ekspresowego faktoringu online. Firmy budowlane czy biura architektoniczne, które dotąd skorzystały z oferty “Faktora roku 2018” zdobyły od SMEO finansowanie na ponad 15 mln zł.

Czas – nie tylko w branży transportowej – to pieniądz. Dlatego nikt nie lubi stać w korkach – czy to na granicy, czy na bramkach przed autostradą, czy w zakorkowanym mieście. Na takiej samej zasadzie brak pieniędzy generuje stratę czasu. Kierowcy działający jako jednoosobowe przedsiębiorstwa i firmy transportowe cierpią na długich terminach płatności za faktury. Swoją pracę wykonują jakby “za darmo” – dopiero po 60, 90 a nawet 120 dniach otrzymują wynagrodzenie za przewiezienie danego materiału. A muszą przecież opłacać koszty przeglądu, wymianę opon, nie wspominając o opłatach za paliwo.

Długie terminy płatności na fakturach to w branży handlowej i usługowej standard. Jeśli Twoi klienci są wymagający, ale nie idą na kompromisy, jeśli chodzi o długie terminy płatności, faktoring może pomóc w zaplanowaniu budżetu.

Agencje marketingowe, reklamowe i eventowe ponoszą ogromne koszty. Rezerwują lokale, projektują i zamawiają gadżety, produkują filmy, nawiązują współpracę z licznymi podmiotami: grafikami, nagłośnieniowcami, aktorami, kupują media. Często muszą opłacać ogromne zaliczki. A kiedy sami otrzymują pieniądze? Zazwyczaj kilkadziesiąt dni po zorganizowanej imprezie czy zrealizowanej kampanii reklamowej. W tym czasie wspomniany cykl (organizowanie, rezerwowanie, opłacanie) powtarza się przynajmniej kilka razy i firma musi mieć żywą gotówkę. Najłatwiejszą drogą na zdobycie pieniędzy jest faktoring.

E-faktoring – nowoczesne, cyfrowe narzędzie do zarządzania biznesem

E faktoring wspiera finansowo przedsiębiorców, potrzebujących szybkiego zastrzyku gotówki. To o tyle fajny produkt, że nie polega na pożyczaniu nikomu pieniędzy. Istotą e-faktoringu jest przyspieszenie płatności wystawionych faktur sprzedażowych. Dzięki tej usłudze właściciele firm nie muszą czekać tygodniami na przelewy. Mogą natychmiast otrzymać pieniądze, które de facto już zarobili, ale są one, na kilka tygodni bądź nawet miesięcy, zamrożone w wystawionej fakturze. Cały proces jest maksymalnie wygodny i odbywa się w pełni cyfrowo i on-line. Nie ma konieczności dostarczania żadnych papierowych dokumentów.

Ale e faktoring to nie tylko usługa finansowa, ale narzędzie, które w szerszej perspektywie pozwala sprawniej prowadzić biznes. Dzięki niej można lepiej zarządzać budżetem firmy, ale także przy pomocy faktora monitorować wszelkie należności oraz weryfikować partnerów biznesowych. W ten sposób zyskuje się cenny czas, który można spożytkować np. na prace nad rozwojem czy budowaniem nowych relacji biznesowych. E-faktoring pozwala też uniknąć nieprzyjemnych sytuacji i potencjalnych problemów finansowych, które mogą wyniknąć, jeśli podejmie się współpracę z nierzetelnym kontrahentem. Faktor przeprowadza wywiad gospodarczy i bierze kontrahenta pod lupę.

E-faktoring można oczywiście potraktować jako koło ratunkowe, pozwalające błyskawicznie podreperować budżet firmowy, ale faktor może zaoferować biznesowi znacznie więcej korzyści. Przedsiębiorcy korzystający z tej usługi mogą zwiększyć swoją przewagę konkurencyjną, dzięki możliwości oferowania kontrahentom dłuższych terminów płatności. A to cenny benefit, który wiele firm bierze pod uwagę, porównując oferty kontrahentów przed podjęciem decyzji o współpracy.

Jak rozpocząć współpracę z firmą faktoringową?

Faktoring jest usługą oferowaną zarówno przez banki, jak i firmy faktoringowe – szacunkowe dane GUS wskazują, że te drugie stanowią obecnie nawet 70% rynku. O ile faktoring w bankach przeznaczony jest głównie dla dużych i średnich firm, to w ofercie firm faktoringowych znaleźć można propozycje dla małych przedsiębiorstw i działalności jednoosobowych.

Rozwój usług faktoringu nabiera tempa. Co najważniejsze, po to narzędzie sięgają coraz chętniej ci, którzy potrzebują go najbardziej – mikroprzedsiębiorcy. I to właśnie dzięki małym firmom rynek faktoringu tak bardzo dynamicznie rośnie w Polsce – dwucyfrowa dynamika wzrostów utrzymuje się od kilku lat. Z faktoringu korzysta obecnie ponad 25 tys. polskich firm.

Jak wygląda rozpoczęcie współpracy z firmą faktoringową? Nim będziesz mógł przyspieszyć płatności za faktury wystawiane kontrahentom, musisz przejść ścieżkę podobną do wnioskowania o kredyt:

- Wypełniasz wniosek online, w którym podajesz dane swojej firmy oraz dane kontrahentów, załączasz w razie potrzeby dodatkowe dokumenty (np. faktury).

- Twój wniosek trafia do analizy, gdzie badane są przepływy finansowe Twojej firmy. Jest to odpowiednik bankowego badania zdolności kredytowej, z tym, że w wypadku firmy faktoringowej liczy się przede wszystkim posiadany przez Ciebie portfel kontrahentów. Ile trwa taka analiza? Zazwyczaj, przy wnioskowaniu online, decyzja podjęta będzie już w ciągu kilku minut od momentu wysłania wniosku.

- Po pozytywnej weryfikacji podpisujesz umowę z firmą faktoringową. W większości przypadków następuje to poprzez podpisanie umowy papierowo, choć istnieją już na rynku firmy umożliwiające podpisanie umowy online.

- Otrzymujesz limit faktoringowy, który możesz wykorzystać do przyspieszania płatności za faktury.

Cały proces nawiązywania współpracy z firmą faktoringową jest prosty, dzięki czemu nawet prowadząc mikroprzedsiębiorstwo jesteś w stanie w niezwykle krótkim czasie nawiązać współpracę z wybranym faktorem.

Ile kosztuje faktoring?

Każdy z faktorów stosuje własne konstrukcje opłat. Standardowo jednak na koszt faktoringu składa się:

- prowizja naliczana jako procent od finansowanej kwoty;

- dzienne oprocentowanie oparte na stawce referencyjnej WIBOR.

Czasami w bankach możesz spotkać się też z prowizją w formie stałej miesięcznej opłaty ryczałtowej, prowizją przygotowawczą za przyznanie limitu faktoringowego, prowizją za niewykorzystanie limitu lub opłatami za poszczególne czynności operacyjne, np. za weryfikację wiarygodności kontrahentów czy nawet zmianę wysokości limitu.

Korzystając z faktoringu online SMEO możesz liczyć na znacznie bardziej elastyczne i uproszczone podejście do naliczania opłat. W SMEO nie ma żadnych sztywnych opłat. Jako przedsiębiorca masz do dyspozycji określoną kwotę – limit faktoringowy, a jakiekolwiek koszty poniesiesz dopiero w momencie, gdy faktycznie skorzystasz z usługi finansowania faktury.

Opłata naliczana jest wyłącznie za okres finansowania konkretnej faktury, czyli za liczbę dni liczoną od przelania przez SMEO kwoty faktury netto (czyli bez VAT) na konto przedsiębiorcy do dnia zapłaty. Im krótszy okres finansowania tym niższa prowizja. Opłata wynosi 0,12 proc. kwoty faktury za każdy dzień finansowania oraz odsetki w wysokości 10 proc. w skali roku. Np. jeśli termin faktury na 1230 zł wynosi 30 dni, to od razu możesz dostać do ręki 1000 zł pomniejszony o 36 zł prowizji. W przypadku finansowania pierwszej faktury w SMEO, koszt jest jeszcze niższy i wynosi tylko 1 proc. prowizji od całości faktury.

Dlaczego warto skorzystać z faktoringu?

Faktoring jest rozwiązaniem sprzyjającym rozwojowi Twojej firmy. Wiesz już, co to jest faktoring. Musisz też wiedzieć, że posiada wiele rozmaitych zalet, które przekładać się mogą na konkretne korzyści biznesowe:

- lepiej zarządzasz płynnością finansową: statystycznie najwięcej problemów w firmach wiąże się właśnie z utratą płynności finansowej. Dzięki faktoringowi należność za fakturę otrzymasz wcześniej, dzięki czemu będziesz posiadał niezbędne środki na opłacenie kosztów,

- otrzymujesz rabaty u dostawców: posiadając gotówkę, jesteś w stanie płacić swoim dostawcom od razu, dzięki czemu masz spore szanse na wytargowanie odpowiedniego rabatu. Przynosi to oczywiste korzyści w postaci nawet kilkunastoprocentowych oszczędności przy zakupie materiałów, czy zatowarowaniu,

- jesteś rzetelnym kontrahentem i ze swoich zobowiązań zawsze wywiązujesz się terminowo,

- masz środki finansowe przeznaczone na rozwój przedsiębiorstwa, a wcześniej zrealizowane płatności wiążą się z realizacją nowych zamówień, są szansą na szybszy rozwój i pomnożenie zysków,

- masz dobrą i na stałym poziomie zdolność kredytową, co oznacza, że faktoring nie stanowi pożyczki, a limit faktoringowy nie obniża zdolności kredytowej

- dysponujesz większą ilością środków: współpracując z firmą faktoringową otrzymany limit faktoringowy może być wyższy niż wysokość otrzymanego kredytu bankowego. Dzięki temu posiadasz więcej środków na prowadzenie i rozwój działalności.

Faktoring jest ciekawą usługą z punktu widzenia małych firm i mikroprzedsiębiorców wystawiających faktury z długimi terminami płatności. Otrzymanie należności za fakturę we wcześniejszym terminie pozytywnie wpływa na finansową sytuację firmy oraz pozwala na jej szybszy rozwój.

Współpraca z firmą faktoringową zapewnia dodatkowo szereg usług takich jak dostęp do narzędzia do podglądu wierzytelności, czy pilnowanie przez faktora terminów płatności i wysyłanie do kontrahentów przypomnień o ich przekroczeniu.

Dzięki współpracy z firmą faktoringową część spraw związanych z zarządzaniem należnościami jesteś w stanie przenieść na faktora, co jest sporą oszczędnością czasu w sytuacji, w której chcesz skupić się przede wszystkim na rozwoju swojego biznesu.

Kluczową zaletą faktoringu online (takiego jak SMEO) jest maksymalne uproszczenie procesu. Nie trzeba udawać się do placówki stacjonarnej z plikiem papierowych zaświadczeń. Weryfikacja klienta i decyzja o przyznaniu limitu finansowania trwa kilka minut, a całość procesu odbywa się w pełni online. Finansowanie faktur również odbywa się “samoobsługowo” i całkowicie online.

Dzięki faktoringowi nie będziesz musiał czekać na gotówkę z Twoich faktur sprzedażowych. Sprawdź, jak to działa.

Artykuł z dnia 21.02.2018 r., zaktualizowany 16.12.2024 r.

22 22 10 103

22 22 10 103