Kto zapewni najwyższą pensję minimalną? Kto obniży, a kto podniesie VAT, PIT i CIT? Która partia po dojściu do władzy wprowadzi euro? Eksperci polskiego fintechu SMEO prześwietlili programy wyborcze największych polskich partii pod kątem obietnic dla przedsiębiorców.

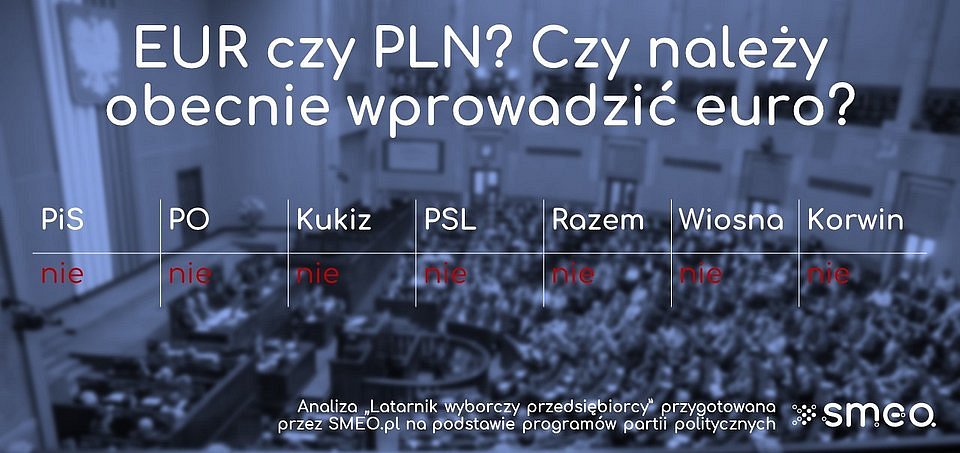

W jednym polskie partie polityczne są zgodne: obecnie nie należy zmieniać waluty i wprowadzać euro. Przed ostatnimi eurowyborami zadeklarowali tak wszyscy – od prawa do lewa. Centrum Edukacji Obywatelskiej zapytało o to na potrzeby tzw. Latarnika Wyborczego. To ankieta przesyłana do komitetów wyborczych. Na podstawie odpowiedzi opracowywany jest test preferencji wyborczych.

Jednak niewiele pytań prezentowanych na www.latarnikwyborczy.pl dotyczy kwestii ekonomicznych i takich, które wydają się kluczowe z punktu widzenia prowadzenia firmy. Eksperci z firmy faktoringowej SMEO postanowili stworzyć więc „Latarnik przedsiębiorcy”. Przeanalizowali programy partii, a tam gdzie brakowało jakichkolwiek danych, wypowiedzi prominentnych pomysłów.

– Podejście do euro łączy polityków. Reszta kwestii istotnych dla MŚP i jednoosobowych firm ich dzieli – mówi Michał Pawlik, prezes SMEO, firmy faktoringowej dla małych i średnich firm. – Niektóre pomysły, np. związane z uproszczeniem stawek za ZUS, wydają się interesujące. Niektóre wpisują się w populistyczne licytowanie się na rozdawnictwo pieniędzy, którymi tak naprawdę się nie dysponuje. Jako przedsiębiorcy powinniśmy poznać programy partii dla biznesu, co ułatwia ta analiza SMEO – dodaje Pawlik.

Płaca minimalna – czyli kto „da” więcej

Większość polityków opowiada się za podnoszeniem minimalnej pensji. Wyłamuje się z tego Janusz Korwin-Mikke, który w przyszłości chciałby zupełnie zlikwidować obowiązkową minimalną pensję. Premier Morawiecki ostatnio chwalił się podniesieniem najniższej w Polsce pensji do 2 450 zł brutto w 2020 roku. Sojusz Lewicy Demokratycznej w 2017 r. (program „Przywróćmy normalność”) deklarował, że płaca minimalna powinna wynosić 2500 zł miesięcznie, więc podczas zbliżającej się kampanii wyborczej można spodziewać się podniesienia tej kwoty. Wiosna mówi o 2 700 zł (z progresywną pensją rok do roku). O 50 zł przebija ją Platforma Obywatelska. Ostatnia z partii proponuje nieco bardziej skomplikowane rozwiązanie, zbliżone do programu 500+. W ramach projektu „Wyższe płace” państwo dopłacałoby wszystkim, którzy zarabiają mniej niż 4 500 zł. Im mniejsza pensja, tym wyższa miesięczna dopłata – aż do 500 zł przy najniższej (obecnej) krajowej 2 250 zł.

Jak wypadamy na tle Europy? Plasujemy się mniej więcej w środku stawki – właśnie do takiej grupy zakwalifikował nas w styczniu Eurostat. W Bułgarii minimalna pensja wynosi ok. 1220 zł miesięcznie, a w Luksemburgu ok. 8 800 zł.

ZUS – czyli kto „da” mniej?

Prócz opóźniających się płatności chyba nic nie elektryzuje polskich przedsiębiorców bardziej niż rodzimy system emerytalny. Najbardziej przejrzysta wydaje się oferta programowa PSL. W zależności od miesięcznego dochodu obowiązywałyby tylko dwie stawki ZUS: 500 i 1000 zł. Ludowcy opowiadają się też za 100-procentowym opłacaniem chorobowego przez ZUS już od 1. dnia zwolnienia lekarskiego.

PO chce pozostawić obecną stawkę zdrowotną (9 proc.) i zmniejszyć resztę opłat do 35 proc. (zamiast obecnych 60 proc.). Prawo i Sprawiedliwość postuluje rejestrowanie działalności gospodarczej w pełnym wymiarze dopiero wtedy, gdy przynosi ona dochody, i dopiero po 18-24 miesiącach od jej podjęcia.

SLD proponuje program „Zero złotych ZUS przez 18 miesięcy” dla firm zatrudniających pierwszego i drugiego pracownika i opłacanie przez państwo składek w przypadku zatrudnienia osób młodych oraz bezrobotnych. Wiosna Biedronia najchętniej zlikwidowałaby ZUS, a jego kompetencje przeniosła do administracji skarbowej.

CIT – czyli skąd wziąć pieniądze na obietnice

Liczne obietnice wyborcze trzeba „za coś” opłacić, czym zbyt rzadko zdają się przejmować ubiegający się o władzę. Skąd wziąć pieniądze? Oczywiście z podatków. Tylko od stycznia do marca 2019 r. z podatku dochodowego od osób prawnych (CIT) uzyskano 10,31 mld zł. Nic dziwnego, że partie są powściągliwe w ograniczaniu tych wpływów.

Za utrzymaniem status quo (CIT 19 proc. i 9 proc. dla młodych przedsiębiorstw) jest Wiosna. PiS w programie postulował wprowadzenie specjalnej 15-procentowej stawki CIT dla MŚP, ale tylko tych zatrudniających min. 3 osoby z umową o pracę i pensją nie niższą niż średnia krajowa. Ostatnio partia rządząca enigmatycznie mówi o uszczelnieniu wpływów z CIT (wzorem mają być podobne działania przy podatku VAT) i „zerowym PIT dla młodych”. – Nie można oprzeć się wrażeniu, że zmiany mają jedynie na celu relokację źródeł z których pozyskiwane są podatki. Zmniejszone wpływy z PIT-u pokryje VAT i CIT. Młody Kowalski z umową o pracę zapłaci mniej podatku, zaś starszy Malinowski, który prowadzi działalność gospodarczą, zapłaci więcej. Nie dojdzie jednak do obniżki podatków z perspektywy całości systemu podatkowego – pisał w Forbes ekspert Grzegorz Niebudek, adwokat i doradca podatkowy.

Atrakcyjną ofertę programową dotyczącą podatku dochodowego przygotowało PSL – składka dla małych i średnich przedsiębiorstw ma wynosić równe 0 proc. Za pełnym zlikwidowaniem CIT-u jest Korwin.

Ciekawy pomysł mający na celu zwiększone inwestycje biznesu w naukę ma SLD. Proponuje możliwość odpisania 1 proc. z CIT – tak samo jak w przypadku PIT, ale nie na organizację pożytku publicznego, lecz wybraną instytucję naukową.

Ulgi na start

Prawie wszystkie partie deklarują wsparcie przedsiębiorczości, zwłaszcza na początku działalności firmy. PSL chce dawać „na rozruch” 50 tys. zł, PiS 20 tys. zł. SLD proponuje mikroprzedsiębiorcom ograniczenie sprawozdawczości firmy do jednostronicowego oświadczenia (przy obrotach do 100 tys. zł rocznie). SLD i Wiosna zadeklarowały w programach administrację dostępną przez internet, a praktycznie wszystkie partie piszą o uproszczeniach i automatyzacji procedur administracyjnych i sprawozdawczych.

– Należy pamiętać o tym, że analiza programów wyborczych pokazuje deklarację i linię programową partii, a niekoniecznie stan rzeczywisty. To, co zrobi dana partia już po wyborach – nawet w przypadku wygranej, to już zupełnie inna sprawa – mówi Michał Pawlik.

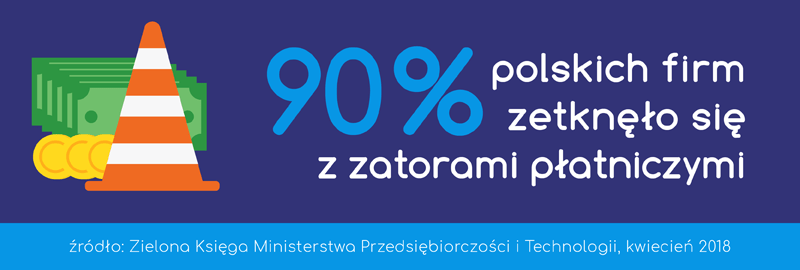

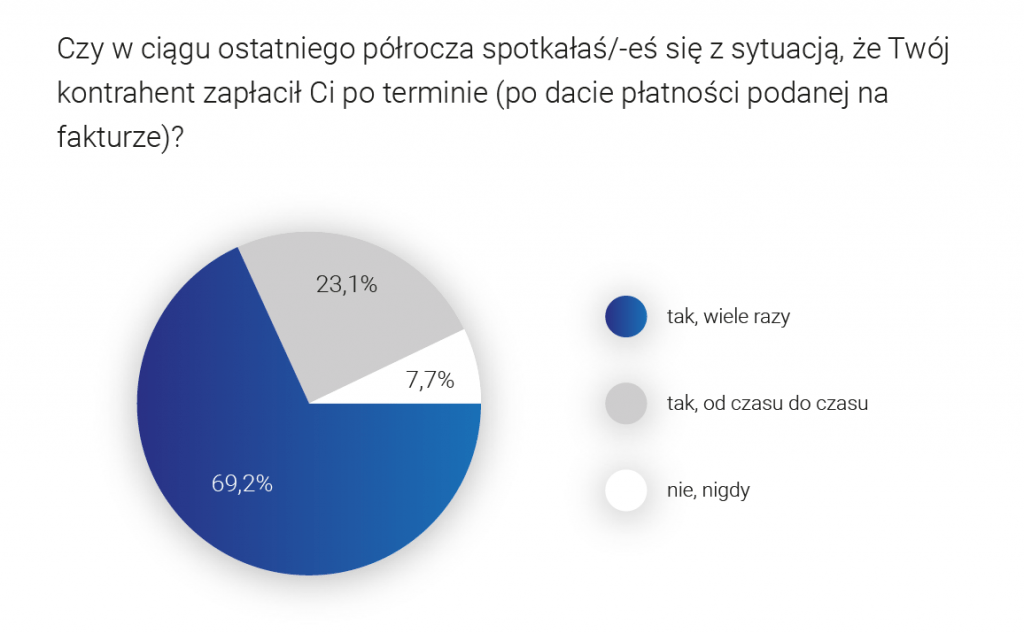

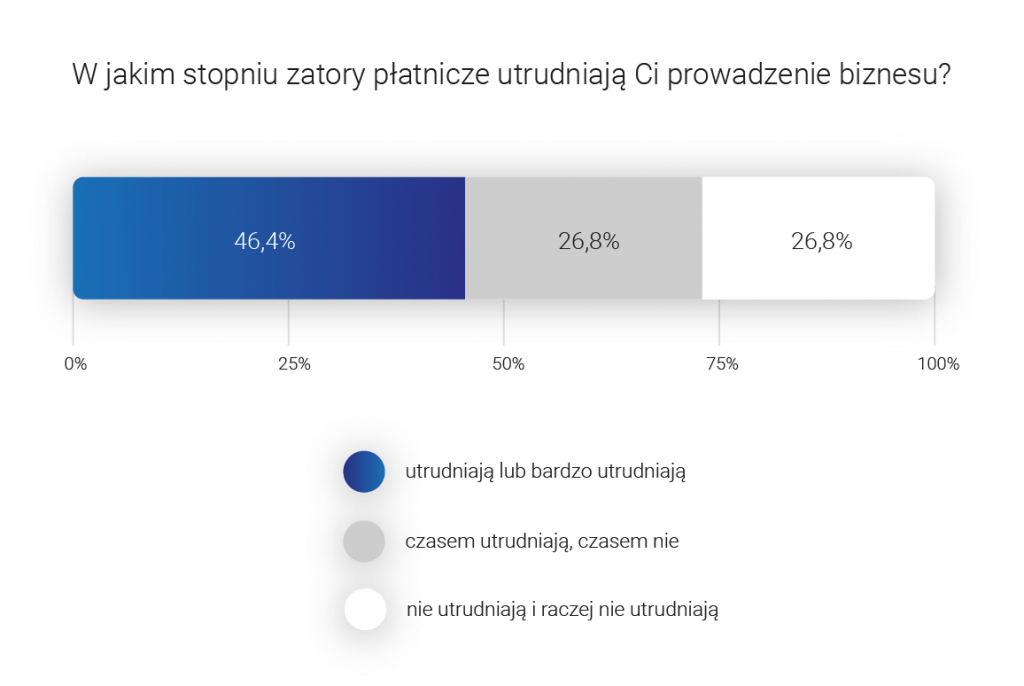

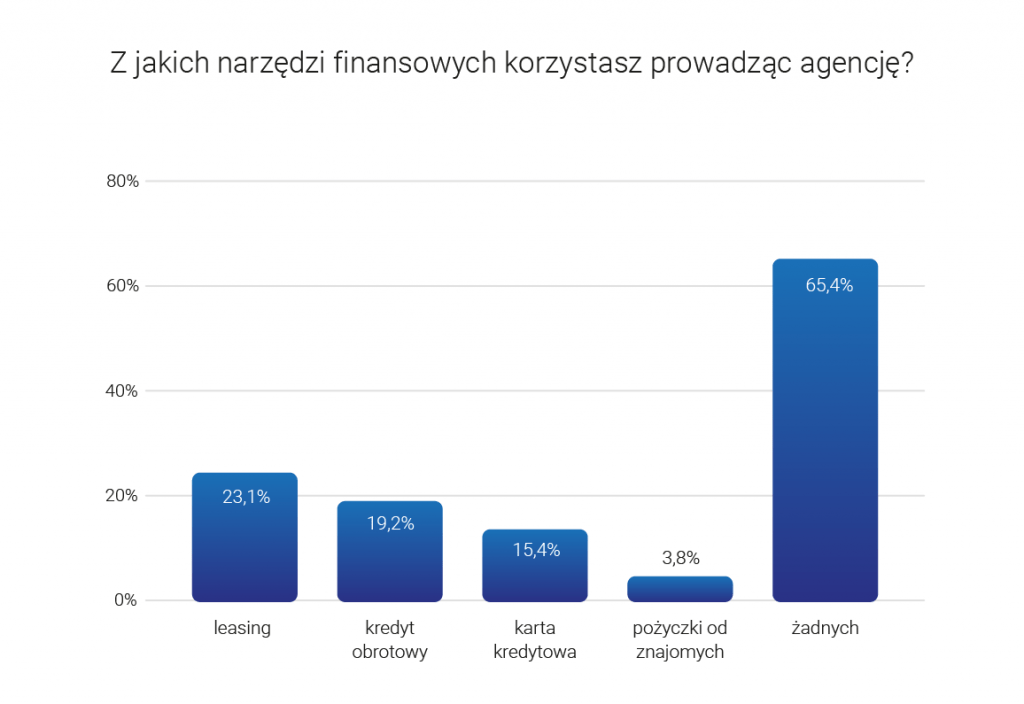

Żadna partia nie proponuje konkretnego i systemowego rozwiązania najbardziej palącego problemu małych i średnich przedsiębiorców – zatorów płatniczych. Z badania „Bezpieczeństwo finansowe małych firm w Polsce” przeprowadzonego dla SMEO.pl wynika, że 27 proc. mikrofirm w ciągu ostatnich dwóch lat doświadczyło sytuacji, w której nie uzyskało płatności za dostarczony produkt lub usługę – a podatek musiał zostać odprowadzony, nie wspominając o kosztach wykonania zlecenia. Kolejne 36 proc. respondentów przyznało, że zdarzyło się im otrzymać od kontrahenta jedynie część uzgodnionej kwoty. Mniej niż czterech na dziesięciu polskich mikroprzedsiębiorców nigdy nie spotkało się z taką sytuacją.

22 22 10 103

22 22 10 103

![Lepiej późno niż wcale. Fintechy czekają na polską piaskownicę [KOMENTARZ MICHAŁA PAWLIKA]](https://smeo.pl/wp-content/uploads/2021/12/image_processing20191106-31977-ecps7s.jpg)