Cała Polska żyje już wakacjami, ale pan Jerzy wciąż żyje fakturami wystawionymi przed ostatnią Wielkanocą. A właściwie żyłby nimi, gdyby nie… ale od początku.

Spełnienie dziecięcego marzenia

Jeszcze jako mały Jurek, pan Jerzy zawsze chciał być kierowcą. I rzeczywiście nim został, ale dość szybko okazało się, że przemierzanie niezliczonych kilometrów — czyli coś, co fascynowało małego Jurka i wciąż jest źródłem sporej przyjemności dla pana Jerzego — ma również swoją ciemniejszą stronę.

Stała się ona nieznośnie oczywista, gdy żona pana Jerzego (która kilkanaście lat wcześniej była Hanią z młodszej klasy w szkole, do której chodził Jurek) urodziła małego Krzysia. Pan Jerzy zdał sobie sprawę, że młodszego brata lub młodszą siostrę Krzysia chce widzieć codziennie, a nie tylko wtedy, kiedy pozwoli mu na to gęsty grafik wyjazdów.

Na szczęście nasz bohater, oprócz pewnej ręki jako kierowca, miał także smykałkę do biznesu. Kiedy rodził się Krzyś, firma pana Jerzego dysponowała dwiema ciężarówkami (jedną z nich jeździł pan Jerzy), a pan Jerzy myślał już poważnie o trzeciej.

Dwa lata później, kiedy zdumionym oczom małego Krzysia po raz pierwszy ukazały się jeszcze bardziej zdumione oczy jego młodszego brata, Janka, pan Jerzy miał już cztery ciężarówki.

I myślał poważnie o piątej i szóstej.

Wtedy pan Jerzy, sumiennie realizując wcześniejsze postanowienie, wcielał się w rolę kierowcy już tylko raz-dwa razy na miesiąc. I to tylko wtedy, kiedy z jakichś powodów (urlopy, choroby) wszystkich kursów nie mogli obstawić jego pracownicy.

Nowy klient: nowe możliwości i nowe wyzwania

Firma pana Jerzego miała wtedy kilkunastu stałych klientów, ale gros zleceń pozyskiwała z giełdy transportowej. I wtedy pojawiła się — a właściwie nie tyle pojawiła się, co wypracował ją pan Jerzy — okazja, by związać się z jedną z większych sieci handlowych w Polsce.

Był to okres przed Wielkanocą i sieci handlowe przygotowywały się na zwiększone obroty. Już wkrótce na trasy pomiędzy magazynami producentów, centrami logistycznymi i marketami miało wyjechać jeszcze więcej pojazdów, niż zwykle. Firma pana Jerzego co prawda i tak wzięłaby udział w świątecznym „szaleństwie”. Jednak tym razem miało się to stać na nowych zasadach, w ramach długoterminowej współpracy.

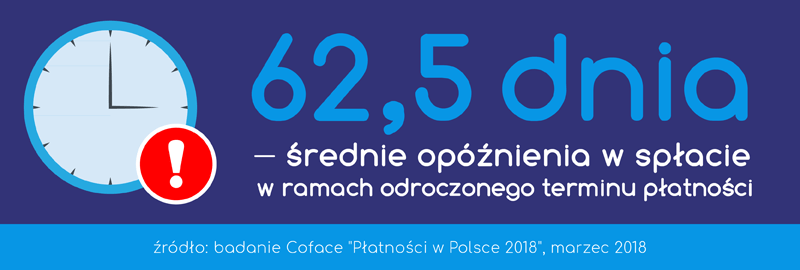

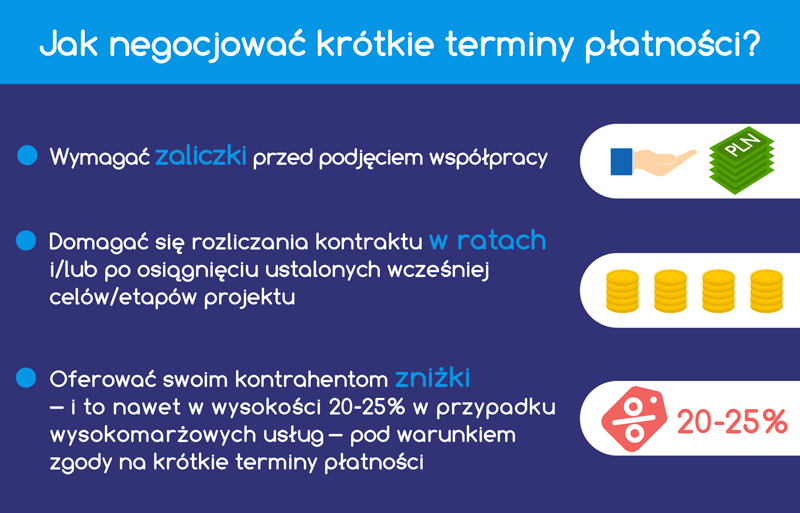

Był tylko „mały” haczyk: termin płatności za usługi. 90 dni.

— To był problem, bo stacje benzynowe dają mi nieco — słowo „nieco” pan Jerzy mówi z wyraźnym przekąsem — krótszy termin płatności… W dodatku koszty paliwa, mimo że to największa pozycja, to nie wszystko: do tego dochodzą jeszcze wynagrodzenia, raty leasingowe, części, płyny eksploatacyjne — Mój odbiorca wypłaci trzy pensje kasjerkom, zanim zapłaci za moje usługi, mimo że gdyby nie ja i moi koledzy po fachu, to te kasjerki nie miałyby nawet czego kasować — wzdycha pan Jerzy.

W dodatku, żeby wywiązać się w całości ze zobowiązań wobec nowego klienta, firma pana Jerzego musiałaby zrezygnować z części pozostałych zleceń, co dodatkowo zwiększało problem, bo za te zlecenia zapłata byłaby szybsza. Pan Jerzy domyślał się więc, że w trzecim miesiącu jego firma musiałaby — dosłownie — jechać na rezerwie, jeśli chodzi o ilość gotówki. Będąc człowiekiem odpowiedzialnym, przed podjęciem decyzji o rozpoczęciu współpracy postanowił wszystko przeliczyć, aby wiedzieć, na co się pisze.

Usiadł więc ze swoim księgowym do tabelek w arkuszu kalkulacyjnym i… dość szybko okazało się, że owej „rezerwy” prawdopodobnie nie starczy.

Błędne koło braku dostępu do finansowania

Perspektywa pracy dla dużej sieci była jednak kusząca. Taka pozycja na liście zadowolonych klientów z pewnością ułatwiałaby pozyskiwanie kolejnych „grubych ryb”, a także otwierałaby w przyszłości drogę do atrakcyjnego finansowania działalności bieżącej czy rozwoju.

Tylko właśnie, „w przyszłości”… Dostępność finansowania w przyszłości była o tyle bez znaczenia, że pan Jerzy potrzebował jej tu i teraz. Stabilne obroty, solidne dochody i znana firma na liście stałych klientów sprawiłby, że banki bardziej przychylnym okiem spoglądałyby na firmę pana Jerzego, ale żeby móc spojrzeć na niego przychylnym okiem w przyszłości, musiałyby udzielić mu kredytu, czyli spojrzeć na niego przychylnym okiem już teraz!

Błędne koło?

Niestety.

Na szczęście pan Jerzy, jak już wspominaliśmy, miał smykałkę do biznesu. Swoje sukcesy na tym polu zawdzięczał między innymi temu, że zawsze był głodny wiedzy; interesowało go właściwie wszystko, co dotyczyło prowadzenia przedsiębiorstwa. I mimo że w większości przypadków jego wiedza była daleka od wiedzy eksperta, to wystarczała, żeby wiedzieć, gdzie — w razie potrzeby — szukać dodatkowych informacji.

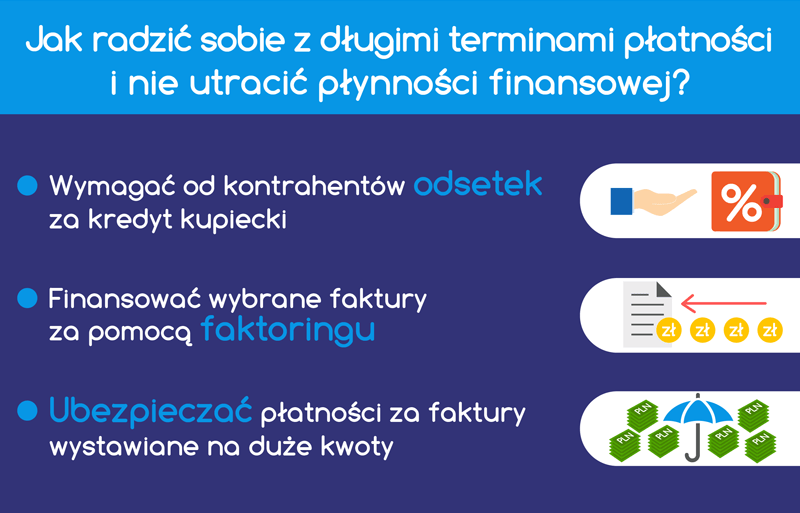

Stąd też, wiedząc, że z uzyskaniem kredytu może być trudno, pan Jerzy od razu pomyślał o faktoringu.

Rozwiązanie: faktoring

— Oczywiście wzięcie zlecenia od nowego klienta wciąż wiązało się z ryzykiem. W końcu nie mogłem być absolutnie pewien, że firma faktoringowa zaakceptuje moją fakturę do płatności — tłumaczy pan Jerzy. Po czym dodaje: Jednak takie ryzyko gotowy byłem już zaakceptować, bo nie było ono duże. Jak do tej pory nie miałem większych problemów z regulowaniem swoich zobowiązań, a faktury, które miały być spłacone w ramach faktoringu, wystawione były przez poważną, wiarygodną firmę. Ryzyko, że w żadnej z kilku firm, jakie zamierzałem sprawdzić, nie dostanę finansowania, było niewielkie.

I rzeczywiście, starania o finansowanie zakończyły się sukcesem. W dodatku, ku pewnemu zaskoczeniu spedytora, cały proces przebiegł wręcz wyjątkowo sprawnie. Złożony online wniosek został zaakceptowany w ciągu kilkunastu minut, a w kolejnym dniu roboczym na rachunku znalazły się pieniądze. Pan Jerzy mógł więc spokojnie prowadzić normalną działalność, nie zadręczając się codziennie tym, że byle podwyżka cen paliw może doprowadzić jego firmę na skraj bankructwa.

Mało tego: nie dość, że flota wzmocniła się o 2 nowe pojazdy — te, o których pan Jerzy myślał już wcześniej — to rzutki przedsiębiorca już kreśli plany dalszego rozwoju.

W ciągu najpóźniej dwóch kolejnych lat chcę wziąć w leasing 4 kolejne ciężarówki. Tylko jednego nie jestem pewien — pan Jerzy zawiesza głos, a po chwili w jego oczach widać błysk rozbawienia — skoro dwie ciężarówki nazywałem flotą, to mając 10 będę chyba musiał mówić o armadzie?

***

2-3 miesięczne terminy płatności, narzucane przez sieci handlowe, są faktem – super i hipermarkety zdążą nawet kilkukrotnie sprzedać towar, zanim zapłacą za niego dostawcom czy firmom transportowym.

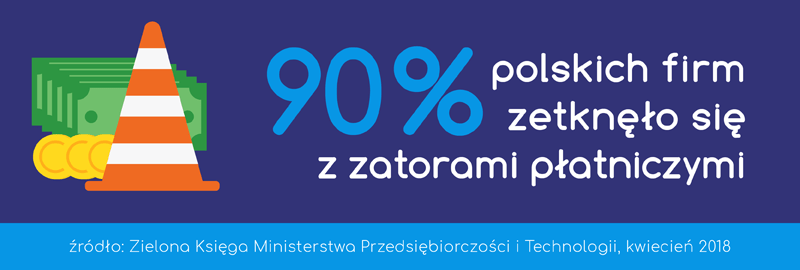

Niemal połowa przedsiębiorstw z branży przynajmniej raz w miesiącu boryka się ze spóźnionymi płatnościami. W skali półrocza, ten odsetek zbliża się do 70% — czyli zaledwie 1/3 (!) przedsiębiorców nie spotyka się z opóźnieniami w płatnościach w swojej działalności.

Duże przesunięcie w czasie wpływów z tytułu należności z wydatkami na pokrycie bieżących kosztów (które trzeba regulować praktycznie od razu) powoduje, że finansowanie działalności staje się realnym problemem. Paradoksalnie, największym staje się wtedy, gdy branża ma okres „żniw” — szczególnie przed Bożym Narodzeniem.

Faktoring, jako produkt łatwiej dostępny, niż kredyt bankowy, jest dla wielu firm sposobem na — skuteczne — zmierzenie się z tym wyzwaniem. Szybka wypłata środków, utrzymanie dobrej historii kredytowej, utrzymanie płynności finansowej oraz dostępność także przez Internet powodują, że coraz więcej przedsiębiorców, w tym także z branży TSL, sięga właśnie po faktoring.

22 22 10 103

22 22 10 103