Budowlanka uchodzi za zyskowny biznes. Mediana płac jest wyższa niż w wielu innych branżach. Mimo to przedsiębiorcy muszą mierzyć się z wieloma wyzwaniami, a liczba bankructw firm budowlanych utrzymuje się na dość wysokim poziomie. Z czego wynikają problemy firm budowlanych? Kiedy faktoring jest dobrym sposobem na poprawę sytuacji finansowej firmy?

W raporcie EFL, przedstawiciele firm budowlanych wytypowali największe bariery hamujące rozwój branży w ciągu najbliższych 10 lat. Według przedsiębiorców są to:

- trudności z zatrudnieniem wykwalifikowanych pracowników,

- wysokie koszty zatrudnienia,

- skomplikowane procedury administracyjne,

- brak środków własnych na inwestycje,

- trudności ze znalezieniem pracowników niewykwalifikowanych.

Bankructwa dużym problemem

Niepokojącym symptomem może być liczba upadłości i restrukturyzacji, która w zeszłym roku pierwszy raz od 2012 roku była wyższa niż w roku poprzedzającym. Według danych, prezentowanych przez Coface, w zeszłym roku liczba wzrosła do 140 – o sześć więcej niż rok wcześniej.

Z drugiej strony, warto zauważyć, że w zeszłym roku niższy był udział upadłości firm budowlanych w ogólnej liczbie bankructw. Wyniósł niecałe 15 proc. – najmniej od 2009 roku. W krytycznym dla branży 2012 roku aż jedna czwarta bankructw dotyczyła firm budowlanych.

Zatory płatnicze

Wielkim problemem w budowlance są zatory płatnicze. W pierwszym kwartale tego roku prawie połowa firm przyznała, że w ciągu półrocza poprzedzającego publikację raportu doświadczyła ponad 60-dniowego opóźnienia w płatnościach za wykonaną pracę.

Przeterminowane płatności są prawdziwą zmorą przedsiębiorców i mogą zachwiać płynnością finansową firmy. Są problemem zarówno dla dużych, jak i mniejszych firm. Tym ostatnim, w wielu przypadkach, może to grozić bankructwem. Często nie mają one dużych rezerw finansowych i przeterminowane płatności, a nawet same długie terminy na fakturze, mogą sprawić, że nie będą w stanie zrealizować kolejnego kontraktu.

Budownictwo w niechlubnym TOP 3

Według raportu BIG InfoMonitor/PZPB, zaległości firm budowlanych pod koniec zeszłego roku wynosiły 4,75 mld zł. Wartość zadłużenia dotyczy zwłoki w płatnościach co najmniej o miesiąc. Problem z opłacaniem w terminie ma prawie 43 tys. firm budowlanych. To 5,9 proc. ogółu firm w Polsce.

Według raportu, liczba firm zalegających bankom lub partnerom biznesowym od grudnia 2017 do końca 2018 wzrosła o ponad 20 proc. (prawie 7300 nowych dłużników). Budowlanka należy do trzech sektorów z największymi opóźnieniami w płatnościach wobec banków i kontrahentów. Gorzej wypada tylko handel i przemysł.

Brakuje rąk do pracy

Jak podaje inzynierbudowlany.pl, problem z pozyskaniem pracowników zgłasza 66 proc. firm budowlanych w Polsce. Wiąże się to m.in. z bardzo niskim bezrobociem – na poziomie niższym niż w wielu innych branżach. Co naturalne, przekłada się to na wyższe płace, czyli wyższe koszty prowadzenia biznesu.

Mediana płac w Polsce w 2018 roku wyniosła 4500 zł brutto. W budownictwie była ona wyższa. Według ogólnopolskiego badania wynagrodzeń Sedlak & Sedlak, mediana płac w sektorze budowlanym w 2018 roku wyniosła 4684 zł brutto. Według raportu Sytuacja finansowa przedsiębiorstw budowlanych, na rynku brakuje ok. 150 tys. pracowników fizycznych i wykwalifikowanych.

Ceny w górę

Koszty pracownicze to jedno, należy pamiętać, że w górę idą również ceny materiałów budowlanych. Grupa PSB Handel S.A. informuje, że – w porównaniu do sierpnia 2018 – w sierpniu 2019 roku wzrosły one od kilku do nawet kilkunastu procent.

Niektóre firmy budowlane podpisywały kontrakty z dwu-trzyletnim wyprzedzeniem. W związku z presją płacową i wyższymi cenami materiałów, część projektów stała się dużym problemem dla wykonawców.

Faktoring jako ochrona płynności finansowej

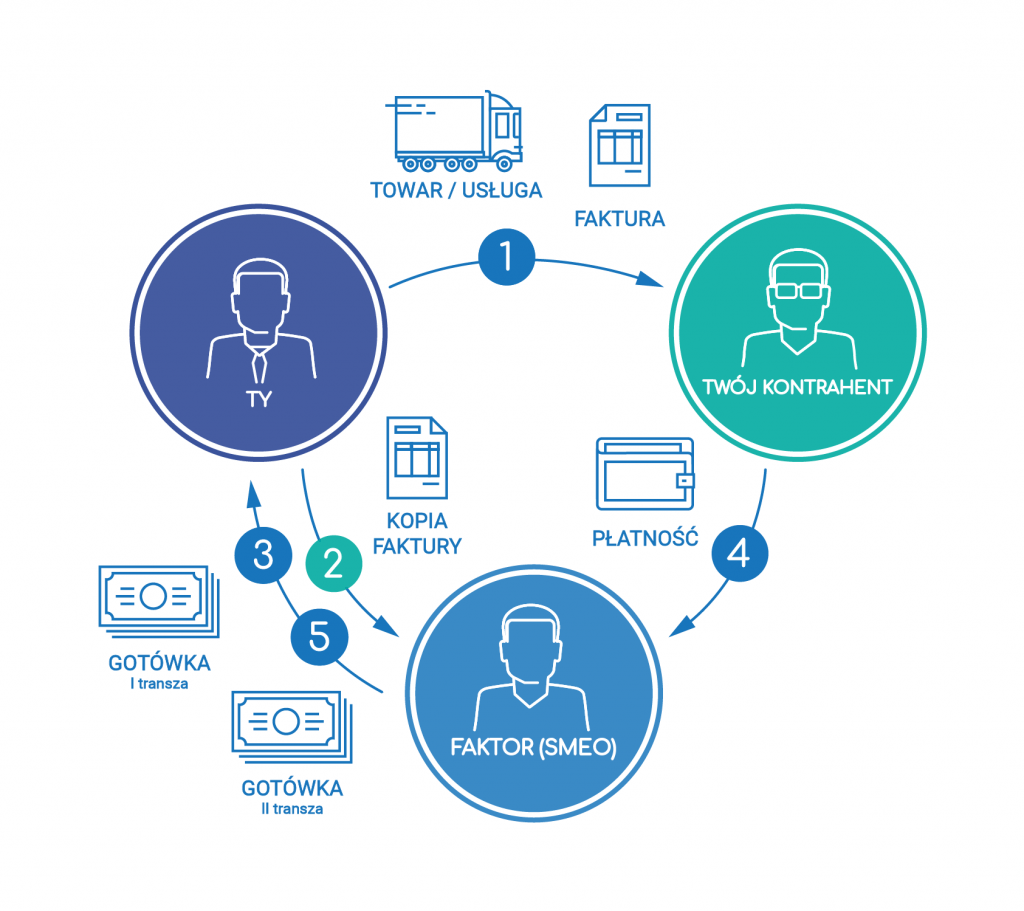

Faktoring to nic innego jak wypłacenie przez firmę faktoringową pieniędzy za wypisaną fakturę. Często terminy zapłaty w branży budowlanej sięgają nawet 60 czy 90 dni. Faktoring dla firm budowlanych umożliwia firmom uzyskanie wcześniejszej wypłaty gotówki na poczet już wystawionych faktur, co pozwala realizować im kolejne zlecenia. Dzięki faktoringowi online – środki znajdą się na Twoim koncie nawet w dniu wystawienia faktury.

Cały proces to zaledwie kilka kroków:

- Wystawiasz fakturę swojemu kontrahentowi

- Wgrywasz zdjęcie lub skan faktury do systemu SMEO24

- Otrzymujesz 80-90 proc. wartości wystawionej faktury nawet w 15 minut

Kolejne kroki, po otrzymaniu środków, są równie proste:

- Twój kontrahent wpłaca środki za fakturę na konto firmy faktoringowej

- Opłacasz prowizję i odsetki. Ich wysokość zależy od tego przez jaki okres finansowana była faktura. Co ważne, w SMEO pełny koszt poznasz przed podjęciem decyzji o skorzystaniu z usługi.

Faktoring dla firm budowlanych. W jakich sytuacjach się przyda?

Istnieją różne formy finansowania inwestycji budowlanych. Jedną z nich jest faktoring. Kiedy się przyda?

Duży kontrakt i długie terminy

Faktoring przyda się firmie, która zaangażowała się w duży projekt i potrzebuje pieniędzy na jego realizację. To typowa sytuacja dla małych firm, które podjęły współpracę z większym graczem. Wtedy często terminy na fakturze sięgają 60, a nawet 90 dni. Mniejsze firmy nie zawsze mają wystarczającą rezerwę na materiały czy koszty związane z pracownikami.

Skorzystanie z faktoringu w tej sytuacji pozwoli spokojnie realizować prace. Zaoszczędzisz w ten sposób czas, który poświęciłbyś na zdobycie dodatkowych środków.

Najlepiej to zrozumieć na przykładzie pana Stanisława, współwłaściciela firmy budowlanej z woj. mazowieckiego i klienta SMEO. – Pod koniec ponad rocznej budowy, mieliśmy długi wobec pracowników i podwykonawców. Mimo, że kontrakt rozliczaliśmy etapami, to 60-dniowe terminy płatności niemal wykańczały naszą firmę. W pewnym momencie zdecydowaliśmy z wspólnikiem, że większość nowo wystawionych faktur od razu finansujemy za pośrednictwem faktoringu SMEO. Opłaciło się, bo wreszcie mogliśmy spłacić zobowiązania wobec pracowników

Brak zdolności kredytowej

Część firm, np. bez historii kredytowej lub od niedawna działających na rynku może mieć problem z otrzymaniem kredytu. Do jego otrzymania konieczne są określone obroty, zyski, okres funkcjonowania na rynku. Dla firmy faktoringowej liczy się głównie konkretna transakcja. Ważniejsze jest m.in. to, czy firma współpracuje ze stabilnymi kontrahentami i czy realizuje zlecenia.

Faktoring umożliwi Ci skupienie się na rozwoju biznesu i co ważne – nie obciąży Twojej zdolności kredytowej.

Stali klienci

Część firm budowlanych ma stałych zleceniodawców. Wszyscy wiedzą jak ważne jest utrzymanie dobrych relacji z płacącymi w terminie klientami. Zlecenia różnią się jednak od siebie. Czasem potrzebne są większe, czasem mniejsze środki na realizację projektu.

Faktoring pozwoli Ci utrzymać kontrolę nad płynnością finansową formy. Bez problemu kupisz materiały, zapłacisz za zobowiązania wobec pracowników i innych partnerów biznesowych, mając środki z faktury nawet w dniu jej wystawienia.

22 22 10 103

22 22 10 103