Pracownicy z Ukrainy często zatrudniani są w handlu, na budowie czy jako kurierzy. Pracodawcy cenią ich solidność i kulturę pracy. Jeśli rozważasz zatrudnienie pracownika z Ukrainy, zapoznaj się z naszym poradnikiem, w którym wyjaśniamy krok po kroku, jak legalnie zatrudnić obcokrajowca.

Z naszego tekstu dowiesz się:

- jak zalegalizować pobyt obcokrajowca,

- jaki rodzaj umowy wybrać dla pracownika zza wschodniej granicy,

- jak uzyskać pozwolenia na pracę dla pracownika z Ukrainy.

Podstawowa kwestia to sprawdzanie legalności pobytu pracownika z zagranicy w Polsce. Żeby przebywać i pracować w Polsce, obywatel Ukrainy musi posiadać wizę lub zezwolenie na pobyt.

Obcokrajowca możesz zatrudnić tylko na tyle dni, ile ważna jest wiza. Zazwyczaj Ukraińcy wyjeżdżają na 1-2 dni przed końcem wizy, by mieć pewność, że legalnie opuszczą terytorium naszego kraju.

Krok 1. Dokument pozwalający na pracę – procedura uproszczona

Nie z każdą wizą Ukrainiec może podjąć pracę – na legalnie podjęcie pracy NIE pozwala wiza, której cel wydania został oznaczony numerem:

- „01” – cel turystyczny;

- „20” – korzystanie z ochrony czasowej;

- „21” – przyjazd ze względów humanitarnych, ze względu na interes państwa lub zobowiązania międzynarodowe.

Jeśli kandydat na pracownika nie posiada wizy, może ją wyrobić na podstawie oświadczenia o zamiarze powierzenia pracy cudzoziemcowi (symbol wizy “05”) lub na podstawie pozwolenia na pracę (symbol wizy “06”).

Od 1 stycznia 2018 prawo pozwala zatrudniać obywateli sześciu krajów – Ukrainy, Białorusi, Rosji, Mołdawii, Gruzji, Armenii – na podstawie oświadczenia o zamiarze powierzenia wykonywania pracy cudzoziemcowi według uproszczonej procedury. Dokument ten upoważnia do zatrudnienia obcokrajowca na okres sześciu miesięcy (180 dni) w ciągu 12 miesięcy.

Oświadczenie składa pracodawca w powiatowym urzędzie pracy, właściwym dla siedziby spółki lub dla miejsca stałego pobytu właściciela zarejestrowanej działalności gospodarczej.

Oświadczenie można złożyć przez internet, za pośrednictwem strony www.praca.gov.pl, i podpisać poprzez ePUAP lub podpisem elektronicznym. Musi się w nim znaleźć stanowisko pracownika, daty od kiedy do kiedy pracownik podejmuje pracę, na jakiej umowie i za jakie wynagrodzenie.

Do oświadczenia należy dołączyć:

- potwierdzenie przelewu opłaty 30 zł

- oświadczenie o niekaralności pracodawcy

- kopię wszystkich wypełnionych stron ważnego dokumentu podróży cudzoziemca (zazwyczaj jest to paszport)

- dokument tożsamości osoby prowadzącej działalność gospodarczą bądź umowę spółki

Teoretycznie, jeśli wniosek został złożony poprawnie, urząd pracy powinien zarejestrować go w ciągu 7 dni, ale w praktyce, gdy jest składana duża liczba wniosków, proces ten może się przedłużać.

Najlepiej złożyć dokumenty na 2-3 tygodnie przed rozpoczęciem pracy przez obcokrajowca. Jeśli będzie on dopiero wyrabiał wizę, dobrze doliczyć kolejne dwa tygodnie zapasu.

Dostałeś informację, że oświadczenie zostało zarejestrowane? To jeszcze nie koniec!

Musisz udać się do urzędu, żeby odebrać dokument i przekazać go przyszłemu pracownikowi. Jeśli Ukrainiec nie ma ważnej wizy, z tym oświadczeniem jedzie na Ukrainę do konsulatu i wyrabia dokumenty (wizę o symbolu „05a”). Dopiero, gdy ma aktualną wizę, może legalnie podjąć pracę.

Twoje kolejne obowiązki jako pracodawcy:

- poinformowanie powiatowego urzędu pracy o podjęciu lub niepodjęciu pracy. Należy to zrobić w ciągu siedmiu dni od rozpoczęcia lub zrezygnowania z pracy. Możesz to zrobić przez internet przez portal www.praca.gov.pl.

- zgłoszenie pracownika do ZUS-u (również w ciągu siedmiu dni od rozpoczęcia pracy)

- podpisanie umowy na piśmie

- wywiązanie się z zobowiązań wynikających z umowy i kodeksu pracy, np. zlecenie badań lekarskich, płacenie składek

- poinformuj pracownika, że powinien wyrobić sobie PESEL lub NIP

Niewywiązanie się z obowiązków wynikających ze złożenia oświadczenia lub zatrudnianie pracownika nie przebywającego legalnie może grozić karą grzywny, ograniczenia wolności, a w skrajnych przypadkach, nawet pozbawienia wolności do lat 3.

Krok 2. Wynagrodzenie i rodzaj umowy

Przy ustalaniu wynagrodzenia pamiętaj, że nie może ono być niższe niż minimalna pensja lub stawka godzinowa w Polsce.

Z pracownikiem z Ukrainy możesz zawrzeć dowolną umowę – zlecenia, o dzieło czy o pracę. Jednak jeśli chcesz uzyskać pozwolenie na pracę od wojewody, preferowana jest umowa o pracę.

Wnioski na umowę o pracę mają pierwszeństwo przed wnioskami na inne umowy, a wniosków do urzędu spływa tak dużo, że praktycznie inne niż umowy o pracę nie są rozpatrywane.

Portal praca.gov.pl

Portal praca.gov.pl umożliwiający przesyłanie i podpisywanie dokumentów przez internet, a także prowadzenie korespondencji z urzędem mailowo, bardzo usprawnia komunikację i załatwianie spraw.

Trzeba pamiętać, że osoba, która podpisała elektronicznie pierwszy wniosek, zostaje automatycznie przypisana do sprawy i tylko ona może podpisywać kolejne dokumenty przez portal. Jeśli osoba ta planuje dłuższy urlop, dobrze, by zostawiła wypisane upoważnienia do odbierania i składania dokumentów przez innego pracownika. Wzór upoważnienia znajdziesz na stronie www.praca.gov.pl.

Jeśli masz jakiekolwiek pytania, polecamy korzystanie z Zielonej Linii – Centrum Informacyjnego Służb Zatrudnienia: 19524. Łatwo się dodzwonić, a konsultanci zawsze chętnie odpowiadają na pytania i udzielają pomocy.

Krok 3. Pozwolenie na pracę

Przypomnijmy, że na oświadczeniu o powierzeniu wykonywania pracy cudzoziemcowi pracownik może pracować jedynie przez 6 miesięcy w ciągu kolejnych 12 miesięcy.

Jeśli zależy Ci, by pracownik został u Ciebie dłużej, konieczne będzie wystąpienie o pozwolenie na pracę (najczęściej chodzi o zezwolenie na pracę typu A) do urzędu wojewódzkiego – odpowiedniego ze względu na siedzibę firmy lub miejsce zamieszkania pracodawcy.

Te procedury są bardziej bardziej skomplikowane i trwają dłużej – może to zabrać od kilku do kilkunastu lub więcej miesięcy.

Co potrzebujesz do złożenia wniosku na zezwolenie na pracę typu A:

- wypełniony wniosek (znajdziesz go na stronie urzędu wojewódzkiego)

- potwierdzenie przelewu opłaty za wniosek (50 zł jeśli wnioskujesz na pozwolenie na pracę krótszą niż 3 miesiące, 100 zł jeśli dłuższą niż 3 miesiące)

- oświadczenie o niekaralności pracodawcy lub osoby działającej w jego imieniu

- dowód osobisty pracodawcy (jeśli to osoba fizyczna) lub umowa spółki

- kopia wszystkich wypełnionych stron z ważnego dokumentu podróży cudzoziemca

- ORYGINAŁ INFORMACJI STAROSTY właściwego ze względu główne miejsce wykonywania pracy przez cudzoziemca o braku możliwości zaspokojenia potrzeb kadrowych podmiotu powierzającego wykonanie pracy cudzoziemcowi w oparciu o rejestry bezrobotnych i poszukujących pracy lub o negatywnym wyniku rekrutacji organizowanej dla pracodawcy

- lub dokumenty potwierdzające zwolnienie z obowiązku załączenia informacji starosty

Kiedy możesz być zwolniony w informacji starosty?

- gdy zatrudniasz obcokrajowca na umowę o pracę na podstawie oświadczenia

- gdy zawód, który ma wykonywać pracownik znajduje się na liście wskazanej na stronie urzędu wojewódzkiego

- gdy przez 3 lata poprzedzające złożenie wniosku o wydanie zezwolenia na pracę obcokrajowiec przebywał legalnie na terytorium Polski, a pobyt był nieprzerwany, czyli wtedy, gdy żadna z przerw nie była dłuższa niż 6 miesięcy i wszystkie przerwy łącznie nie przekroczyły łącznie 10 miesięcy

- gdy w okresie 3 lat poprzedzających złożenie wniosku o wydanie zezwolenia na pracę obcokrajowiec ukończył uczelnię z siedzibą w Polsce albo na terenie innego państwa Europejskiego Obszaru Gospodarczego lub Konfederacji Szwajcarskiej albo jest uczestnikiem studiów doktoranckich odbywanych w Polsce

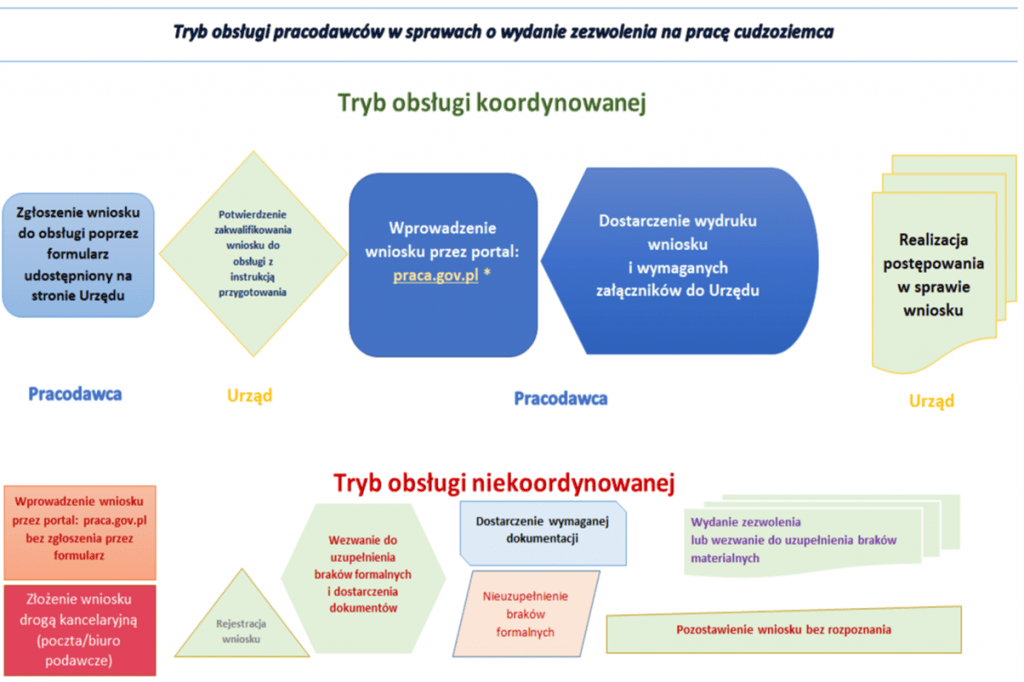

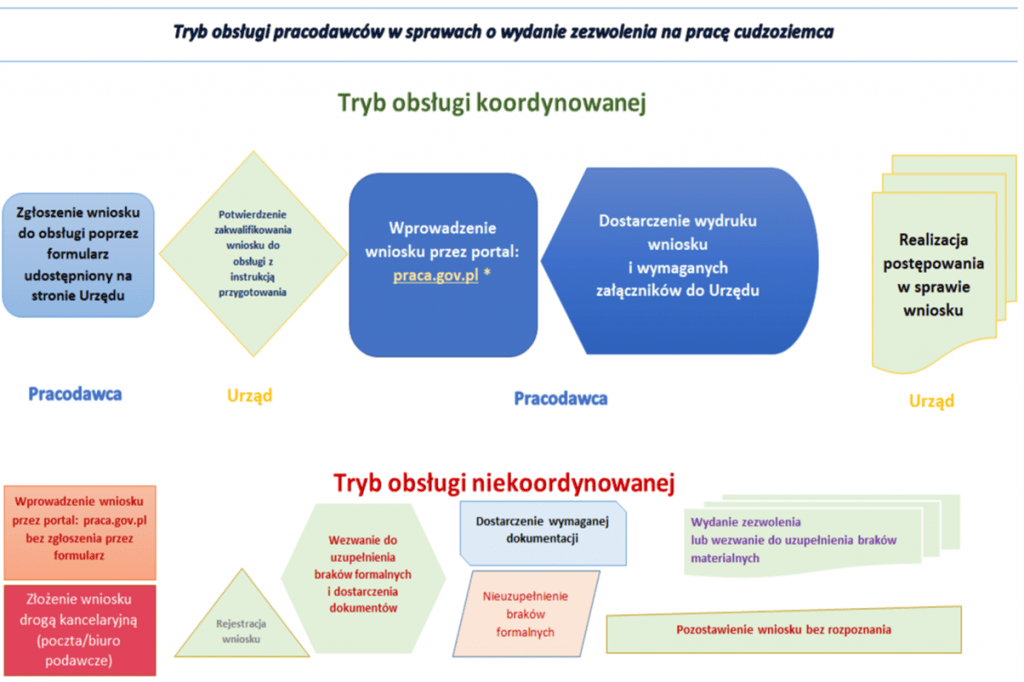

Tryby składania wniosków do wojewody mogą się różnić w poszczególnych województwach.

W mazowieckim np. wniosek można składać poprzez stronę www.praca.gov.pl, ale zaleca się tryb obsługi koordynowanej. Polega on na złożeniu wniosku przez formularz na stronie urzędu wojewódzkiego, a potem uzupełnianie dokumentacji według instrukcji urzędu.

Tu bardzo ważny okazuje się proces rozpatrywania wniosków w tych dwóch trybach. Najprościej tłumacząc, urząd mazowiecki dwa razy w miesiącu otwiera nabór zgłoszeń wniosków przez formularz.

Spośród zgłoszeń, których jest dużo więcej niż urząd może przyjąć, wybiera pulę, którą jest w stanie przeprocesować. I tu pierwszeństwo mają wnioski o umowę o pracę.

Jeśli twój wniosek nie zostanie zakwalifikowany, musisz składać formularz w kolejnym naborze. W takiej sytuacji urząd praktycznie nie ma czasu na rozpatrywanie wniosków składanych w trybie obsługi niekoordynowanej.

źródło: https://mazowieckie.pl/pl/dla-klienta/cudzoziemcy/zezwolenia-na-prace-dl-1/32341,Zasady-wydawania-zezwolen-na-prace.html

Tryb łączony z oświadczeniem

Jeśli zawarłeś z pracownikiem umowę o pracę na podstawie oświadczenia o zamiarze powierzenia pracy cudzoziemcowi możesz po 3 miesiącach ubiegać się o zezwolenie na pracę typu A od urzędu wojewódzkiego.

Wysyłając do urzędu umowy, zarejestrowane oświadczenie i potwierdzenie opłacania składek za Ukraińca, możesz zyskać ciągłość pracy – pracownik będzie mógł kontynuować pracę do czasu uzyskania zezwolenia na pracę. Zostajesz również zwolniony z uzyskania informacji starosty o braku możliwości zaspokojenia potrzeb kadrowych. To rekomendowany tryb postępowania o zezwolenia na pracę.

22 22 10 103

22 22 10 103