Prowadzeniu działalności gospodarczej przyświecają pewne określone cele. Aby skutecznie je realizować potrzebujesz dobrego planu takiego, który pozwoli Ci obrać odpowiednią strategię. Nie ważne, czy działasz samodzielnie, czy szukasz finansowania zewnętrznego na rozwój Twojego biznesu. W każdej z tych sytuacji dobrze napisany biznesplan znacznie ułatwi osiągnięcie sukcesu.

Jaki jest cel tworzenia biznesplanu?

Jeśli tworzysz biznesplan przyświeca Ci jeden z dwóch celów: wewnętrzny lub zewnętrzny.

Z celem wewnętrznym masz do czynienia wtedy, gdy biznesplan tworzysz na własne potrzeby, a dane zawarte w dokumencie niezbędne Ci są do odpowiedniego zarządzania działalnością.

Celem zewnętrznym z kolei jest każda sytuacja, w której sformalizowany biznesplan będzie służył znalezieniu zewnętrznego finansowania dla Twojego przedsięwzięcia (zarówno ze strony banku, jak i inwestora), a w przyszłości również monitorowania jego rozwoju.

Każda z powyższych sytuacji wymaga nieco innego podejścia do tworzenia biznesplanu. W dalszej części artykułu pokażemy Ci, na czym skupić się tworząc go zarówno na potrzeby własne, jak i w celu uzyskania dofinansowania zewnętrznego.

Z czego składa się biznesplan?

Jako formalny dokument, biznesplan posiada swoją ustandaryzowaną budowę. Składają się na nią dwie części: opisowa oraz finansowa. Każda z nich spełnia określone funkcje, każda również przydaje się w innym momencie.

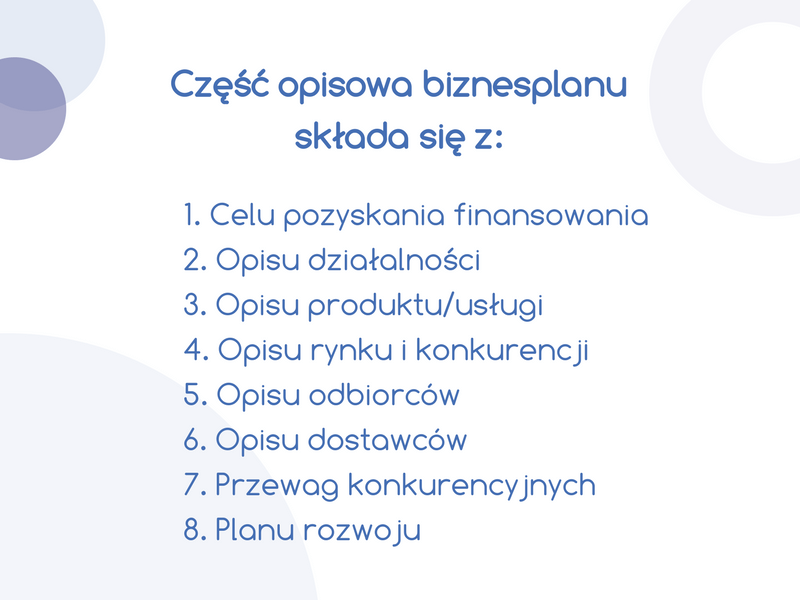

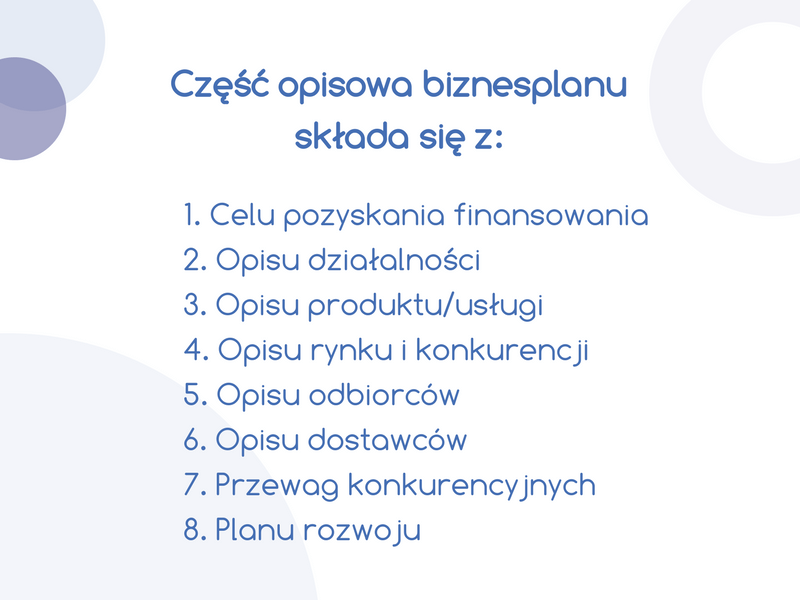

Część opisowa biznesplanu

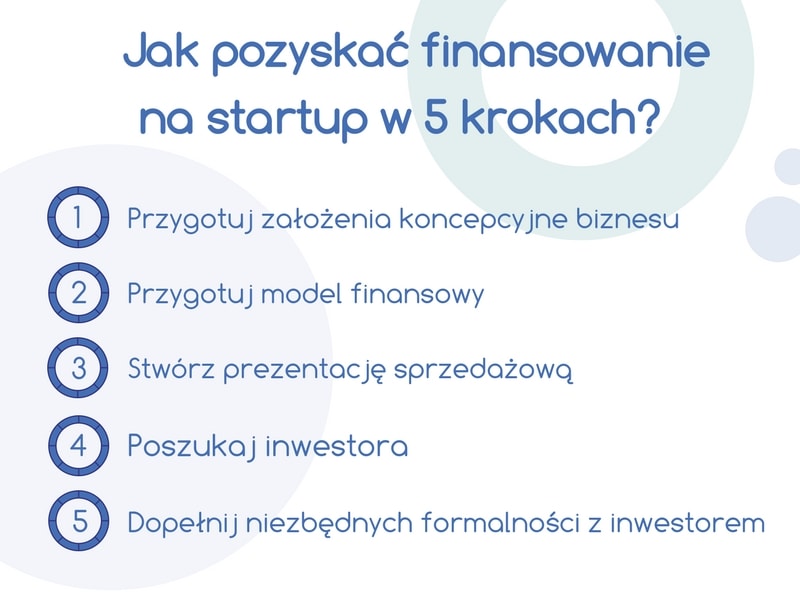

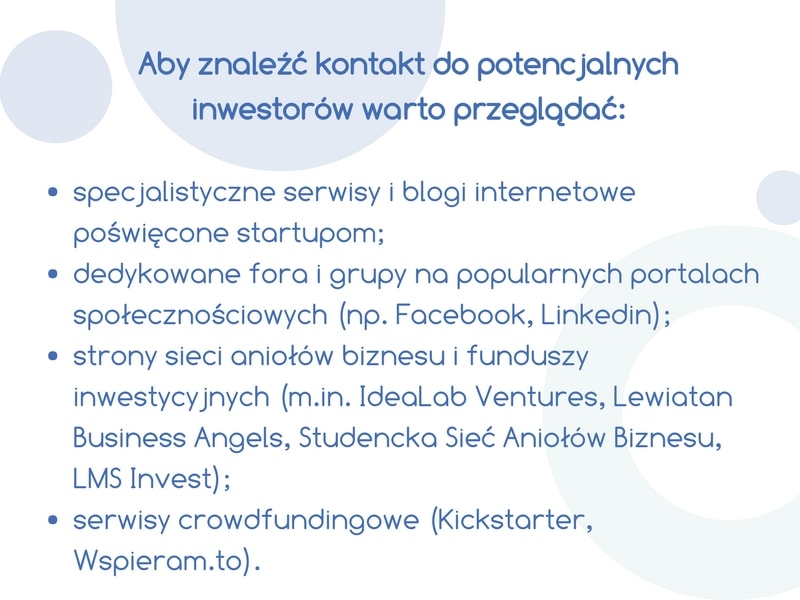

Nad tą częścią biznesplanu powinieneś skupić się przede wszystkim w sytuacji, w której chcesz pozyskać zewnętrzne finansowanie. Dokładny opis firmy, jej cele i przewagi konkurencyjne pozwolą instytucjom finansowym bądź inwestorom podjąć wstępną decyzję, czy warto bliżej przyjrzeć się Twojej firmie.

1. Celu pozyskania finansowania: na samym początku musisz jasno określić, do jakich celów chcesz wykorzystać środki finansowe przekazane Ci przez bank lub inwestora. Ułatwi mu to już na wstępie decyzję, czy warto poświęcić uwagę na Twój biznesplan.

2. Opisu działalności: opisz, czym będzie się zajmować Twoja firma. Pozwoli to nie tylko przedstawić biznes potencjalnemu inwestorowi, ale również uporządkuje podstawowe informacje na temat działalności.

3. Opisu produktu/usługi: w tej części warto opisać produkt lub usługę stanowiącą główną część Twojej działalności w jak najlepszy sposób. Opowiedz pokrótce o tym, co oferujesz, pokaż, czym Twoja oferta wyróżnia się na rynku, jakie potrzeby klientów zaspokaja, w czym jest lepsza od oferty konkurencji.

4. Opisu rynku i konkurencji: stworzenie tej części biznesplanu niesie ze sobą dwie wartości. Po pierwsze, pokazujesz,, że dokładnie zbadałeś niszę, którą masz zamiar podbić. Po drugie – zapewniasz sobie niezbędną wiedzę na temat sytuacji rynkowej oraz działań konkurencji. Analizując ją dowiesz się m.in.: jakie kryteria w Twojej branży stanowią klucz do pozyskania klienta, jakie działania konkurencji możesz przeszczepić na grunt własnego biznesu, na których technologiach warto się skupić, jakie są mocne strony konkurencji, czym jesteś w stanie się wyróżnić itp.

5. Opis odbiorców: w tej części biznesplanu odpowiedz na pytania dotyczące Twoich potencjalnych klientów, m.in.:

- Dla kogo przeznaczony jest Twój produkt lub usługa?

- Jakie potrzeby ma docelowo zaspokajać?

- Gdzie pozyskasz swojego klienta?

- Jak do niego dotrzesz?

- Jakim językiem będziesz do niego mówił?

- Ilu potencjalnie możesz pozyskać klientów?

W tej części biznesplanu kluczowe jest dokładne określenie nie tylko grupy docelowej, ale również przekazanie potencjalnemu inwestorowi czy instytucji finansowej takiej jak bank ważnej informacji – „cały proces sprzedaży mojego produktu jest dokładnie przemyślany – punkt po punkcie!”

6. Opis dostawców:

- Kto będzie dostarczał niezbędne materiały do wyprodukowania Twojego produktu? Jak szybko? Za jaką cenę?

- Ilu tych dostawców jest na rynku? Czy bedziesz uzależniony od jednego dostawcy czy możesz mieć ich wielu dzięki czemu zmniejszasz swoje ryzyko braku dostawy towaru/usługi dla klienta?

7. Przewagi konkurencyjne: w tej części dokładnie opisz swoje przewagi nad konkurencją. Te elementy Twojego biznesu, które sprawią, że Twoje produkty/usługi mają szansę na osiągnięcie zamierzonych celów. Czy oferujesz coś, czego nie mają inni? Czym może się kierować odbiorca, aby spośród wszystkich firm wybrał właśnie Ciebie?

8. Plan rozwoju: ostatnim elementem części opisowej jest przedstawienie dalszych planów, jakie masz względem swojej działalności. Tym samym pokażesz zarówno sobie, jak i potencjalnym inwestorom, że posiadasz konkretny cel i wiesz, jak można go osiągnąć.

Przygotowanie części opisowej jest ważnym elementem nie tylko w celu zdobycia dofinansowania. Warto przygotować ją również, gdy biznesplan tworzysz na własne potrzeby. Przejście powyższego schematu, punkt po punkcie, pozwoli Ci na zdobycie niezbędnej wiedzy o realiach rynkowych, w jakie masz zamiar wkroczyć. Dzięki temu maleją również szanse na nieprzewidziane sytuacje pojawiające się już po rozpoczęciu działalności.

Część finansowa biznesplanu

W części finansowej biznesplanu skupisz się wyłącznie na pieniądzach. Najogólniej rzecz ujmując – jest ona zestawieniem potencjalnych uzyskiwanych przychodów i kosztów, jakie będziesz ponosić w trakcie jej prowadzenia. Starannie wykonana część finansowa udowodni potencjalnym inwestorom lub instytucjom finansowym, że potrafisz podejść do biznesu analitycznie i w swojej strategii rozwoju uwzględniasz wszelkie możliwe scenariusze. Odpowiednio przygotowana pokaże, z jakimi środkami jesteś w stanie ruszyć z biznesem oraz utrzymać go do momentu, w którym zacznie na siebie zarabiać.

1. Prognoza przychodów i kosztów: w tej części kluczowe jest stworzenie odpowiedniej symulacji przychodów oraz kosztów.

Najlepiej przygotować ją w następujący sposób:

- oszacuj potencjalną/zakładaną wielkość sprzedaży w określonej cenie i w odniesieniu do wybranej jednostki czasu (np. w skali miesiąca),

- określ koszty niezbędne do przygotowania niezbędnej ilości produktów (wykonywania określonej ilości usług) wliczając w to: koszty zatrudnienia, materiałów, zakupu licencji itp.,

- uwzględnij stałe koszty prowadzenia działalności ponoszone bez względu na wysokość sprzedaży, jak np. ZUS, opłaty za telefon, raty leasingów,

- na podstawie powyższych danych wylicz poziom potencjalnych przychodów oraz kosztów związanych z prowadzeniem Twojego biznesu.

2. Prognoza płynności finansowej: zestawienie wszystkich posiadanych danych finansowych pozwoli Ci sprawdzić, jak będzie wyglądać Twoja płynność finansowa przy zakładanych przychodach oraz kosztach (z uwzględnieniem terminów w których należy zapłacić koszty – w tym podatek dochodowy – oraz terminów kiedy otrzymam zapłatę za moją sprzedaż).

3. Wrażliwość modelu finansowego na zmiany parametrów kosztów i przychodów: co się stanie, jeśli przychody spadną np. o 25%, a koszty wzrosną dokładnie o taką wartość? Czy w takiej sytuacji będziesz w stanie dalej prowadzić działalność? Czy zachowasz płynność finansową? Czy Twoja działalność wciąż będzie opłacalna? Przeprowadzenie symulacji dla kilku zestawów zmiennych pozwoli Ci ocenić, jaki finansowy bufor bezpieczeństwa jesteś w stanie wykształcić na potrzeby biznesu.

Dokładne opracowanie części finansowej biznesplanu daje wgląd w pieniężny aspekt prowadzenia działalności. Pozwoli oszacować opłacalność Twojej działalności, jej wrażliwość na zmiany rynkowe (np. rosnące/malejące koszty lub zmianę ceny naszych produktów i usług) oraz przewidzieć czas, w którym biznes zacznie być rentowny.

Dlaczego warto stworzyć biznesplan?

Biznesplan jest dokumentem, który w momencie otwierania działalności powinien stworzyć każdy przedsiębiorca. Nieważne, czy jest freelancerem, czy też myśli o biznesie na znacznie większą skalę. Za jego pomocą:

- określisz swoje cele: posiadanie biznesplanu to sposób na uporządkowanie całej posiadanej wiedzy oraz zweryfikowanie oczekiwań względem otwieranej działalności; pomoże Ci sprawdzić, czy prowadzenie danego biznesu w ogóle Ci się opłaca, jak długo będziesz czekać na pierwsze zyski, itd.

- dokładniej zbadasz rynek: zebranie wszystkich najważniejszych informacji zapewni dokładny, pogłębiony przegląd rynku, odkryje Twoje mocne i słabe strony, pokaże potencjalne koszty oraz drogi do osiągnięcia zamierzonych celów,

- uwiarygodnisz swój pomysł na biznes: dzięki dobrze przygotowanemu biznesplanowi znacznie łatwiej otrzymasz zewnętrzne finansowanie na rozwój swojej działalności.

Biznesplan nie pokrywa się z rzeczywistością – co robić?

A co, jeśli przygotowywany godzinami biznesplan przestaje mieć cokolwiek wspólnego z rzeczywistością?

Przede wszystkim – zachowaj spokój. Parafrazując słowa wypowiedziane kiedyś przez pruskiego generała Helmuta von Moltke: jeszcze nigdy żaden, nawet najlepiej napisany, biznesplan nie przetrwał spotkania z rzeczywistością.

Podobnie jest w tym przypadku. Nie traktuj biznesplanu jak kodeksu, którego należy się bezwzględnie trzymać, ale pamiętaj, że może on być pomocny do zidentyfikowania, czy założone przez Ciebie cele biznesowe są konsekwentnie realizowane. Nawet najdokładniej przygotowany jest niczym więcej, jak tylko drogowskazem na biznesowej drodze.

Kieruj się jego założeniami, a gdy nagle zaczniesz zbaczać z obranego kursu, sprawdź przyczyny takiej sytuacji i odpowiednio na nią zareaguj, nawet jeśli wiąże się to z aktualizacją niektórych elementów biznesplanu.

Czy więc warto w ogóle tracić czas na jego przygotowanie? Tak! Staranne przygotowanie biznesplanu ułatwia wejście w biznesową rzeczywistość i jest w stanie przygotować Cię na wiele nieprzewidzianych w nim sytuacji. Innymi słowy – biznesplan nie zapewni Ci sukcesu, ale z pewnością będzie stanowić nieocenioną pomoc na drodze do jego osiągnięcia.

22 22 10 103

22 22 10 103