Prowadzenie biznesu w branży produkcyjnej to duże wyzwanie. Przekonał się o tym Adam, prowadząc firmę produkującą drewniane meble ogrodowe. Wymagania, jakie rynek przed nim postawił sprawiają, że bez dobrego finansowania miał niewielkie szanse na stały, dynamiczny rozwój. Jak udało mu się utrzymać na rynku? Z jakimi problemami musiał się zmierzyć? Przeczytajcie jego historię.

Wyzwania firm z branży produkcyjnej

Adam od zawsze, jak to lubi określać, “robił w drewnie”. Pasją zaraził go dziadek – właściciel niewielkiego warsztatu stolarskiego. To właśnie tam, pod jego czujną opieką spod rąk chłopaka wychodziły pierwsze samodzielne projekty – krzywe ramki na zdjęcia i toporne figurki zwierząt gospodarczych. Z wiekiem rosły nie tylko umiejętności, ale również wielkość podejmowanych wyzwań. Do portfolio Adama dołączyły taborety, stoliki kawowe, regały na książki a nawet komplet drewnianych mebli balkonowych sprezentowany rodzicom na 30-tą rocznicę ślubu.

Umiejętności manualne sprawiły, że Adam ostatecznie otworzył firmę wyspecjalizowaną w produkcji drewnianych mebli ogrodowych. Zainwestował w nią nie tylko miesiące ciężkiej pracy, ale również całe posiadane oszczędności. Dzięki temu mógł otworzyć niewielki warsztat, rozwijając go dzięki napływającym zleceniom.

– Przełom nastąpił w momencie, gdy zgłosiła się do mnie jedna z dużych sieci hipermarketów – wspomina Adam. – Złożyli ogromne jak na tamte czasy zamówienie na wyprodukowanie leżaków. Moja firma zatrudniała w tym czasie ledwie trzy osoby i mieściła się w pomieszczeniu niewiele większym od przeciętnego garażu. Nie miałem tam nawet porządnego biura i wszystkie sprawy papierkowe nadrabiałem w domu.

Czy przy tak niewielkich zasobach Adam miał szansę na realizację produkcji?

– Bałem się strasznie, przez całą noc wyrzucałem sobie, że zrobiłem błąd biorąc na siebie taką odpowiedzialność. Potem jednak stwierdziłem “jak nie teraz, to kiedy?” i obiecałem sobie, że zrobię wszystko, aby klient był w pełni zadowolony z ogromu zaufania, jakim mnie obdarzył.

Zamówienie to było niesamowitą szansą dla rozwoju firmy, ale nasz bohater zaczął również dostrzegać pewne wyzwania, z którymi do tej pory jego niewielki warsztat nie musiał się mierzyć.

Duży klient przyniósł ze sobą nie tylko możliwość zarobienia dużych pieniędzy, ale również swoje własne warunki współpracy.

Długi termin realizacji zamówienia oraz krótki termin płatności u dostawców

Wyprodukowanie zamówionej partii towaru zajęło Adamowi i jego pracownikom kilka tygodni, w czasie których jego firma nie była w stanie realizować innych zleceń. Dodatkowo, aby móc podołać zadaniu, Adam musiał zaopatrzyć się w odpowiednią ilość materiałów. Niestety, terminy płatności u dostawców były krótkie i wszystkie koszty zakupu musiał pokryć ze swojej kieszeni.

– Koszt drewna, z którego mieliśmy wykonać dużą partię mebli ogrodowych musiałem pokryć z własnych oszczędności. Dostawca, u którego się zaopatrywałem miał takie zasady i jako mały przedsiębiorca nie byłem w stanie negocjować odroczonych terminów płatności. Nawet przy większym zakupie. Można powiedzieć, że wydałem wtedy prawie wszystkie pieniądze, jakie posiadałem – mówi Adam. – Pamiętam, że nasz niewielki magazyn nie był w stanie pomieścić takiej ilości drewna i musiałem poprosić o pomoc znajomego. Część składowałem w jego firmie mieszczącej się niecały kilometr dalej, część przechowywałem we własnym garażu. Żona nie była zbyt zadowolona – uśmiecha się.

Długi termin płatności u zleceniodawcy

Drugim wyzwaniem, z jakim musiał się zmierzyć Adam był długi termin płatności ustalony przez klienta. Jako duża firma o międzynarodowym zasięgu wymusił on na niewielkim biznesie naszego bohatera swoje własne warunki. Jednym z nich był termin płatności faktury wynoszący aż 90 dni. Dla Adama oznaczało to jedno – pieniądze za zamówienie otrzyma najwcześniej 3 miesiące po jego zakończeniu i wystawieniu faktury.

– Z jednej strony, pieniądze, jakie miałem otrzymać po zrealizowaniu zamówienia były dla mnie na tamte czasy ogromne i pozwoliłyby mojej firmie rozwinąć się o wiele szybciej niż zakładałem nawet w najbardziej optymistycznych prognozach. Z drugiej strony bałem się tego długiego terminu płatności. Całą partię towaru przygotowywaliśmy ładnych kilka tygodni, potem jeszcze miałem czekać trzy miesiące, aż nasza ciężka praca zostanie ostatecznie opłacona. Nie powiem, bałem się strasznie i wiedziałem, że jeśli nie zdobędę skądś pieniędzy, to będzie ciężko. Naprawdę ciężko.

Adam wiedział, że bezczynne oczekiwanie na pieniądze to strata czasu. Wiedział również, że nie posiada już oszczędności, które pomogłyby przetrwać ten okres, opłacić pracowników, rachunki i zakup materiałów niezbędnych do obsłużenia kolejnych zamówień. Z pomocą naszemu bohaterowi przyszedł coraz popularniejszy na polskim rynku faktoring.

Jak faktoring pomaga firmom z branży produkcyjnej?

Zamówienie zostało wykonane, towar spakowany i wysłany, a faktura na pokaźną kwotę wysłana klientowi. Pozostało tylko czekać umówione 90 dni na otrzymanie zapłaty. Adam wiedział jednak, że w tym czasie nie będzie w stanie realizować żadnych kolejnych zleceń – nie posiadał już środków finansowych na zakup materiałów ani opłacenie bieżących rachunków. Szukając możliwości sfinansowania dalszej działalności firmy, brał pod uwagę wiele różnych opcji, z kredytem włącznie. Jego firma była jednak zbyt mała, aby jakikolwiek bank chciał potraktować go z należytą uwagą.

– Banki nie miały dla mnie odpowiedniej oferty. Moja firma dopiero się rozwijała, nie miała dobrej zdolności kredytowej. Dlatego wysokość kredytu, jaki mi zaoferowano była niewystarczająca dla moich potrzeb – mówi Adam. – Na szczęście któregoś wieczoru, gdy coraz bardziej zrezygnowany szukałem sposobu na utrzymanie biznesu na rynku, znalazłem wzmiankę o faktoringu. Przyznam, że spotkałem się z tym określeniem po raz pierwszy, ale postanowiłem wgryźć się w szczegóły. Wiesz, – uśmiecha się szeroko – podobno tonący brzytwy się chwyta.

Faktoring okazał się dla niego na tyle ciekawą alternatywą, że następnego dnia z samego rana skontaktował się firmą świadczącą tego typu usługi.

– W miejscu, w którym się wtedy znajdowałem, faktoring jawił się jako rozwiązanie wszystkich moich problemów. Z jednej strony stało przede mną widmo zadłużenia się lub choćby zawieszenia firmy do momentu otrzymania płatności za wystawioną fakturę. Z drugiej usługa, o której wiedziałem tyle, ile wyczytałem poprzedniego dnia w internecie. Mimo wszystko postanowiłem zadzwonić. Wiesz, nie miałem zbyt wiele do stracenia.

Jak wyglądało dopełnienie formalności?

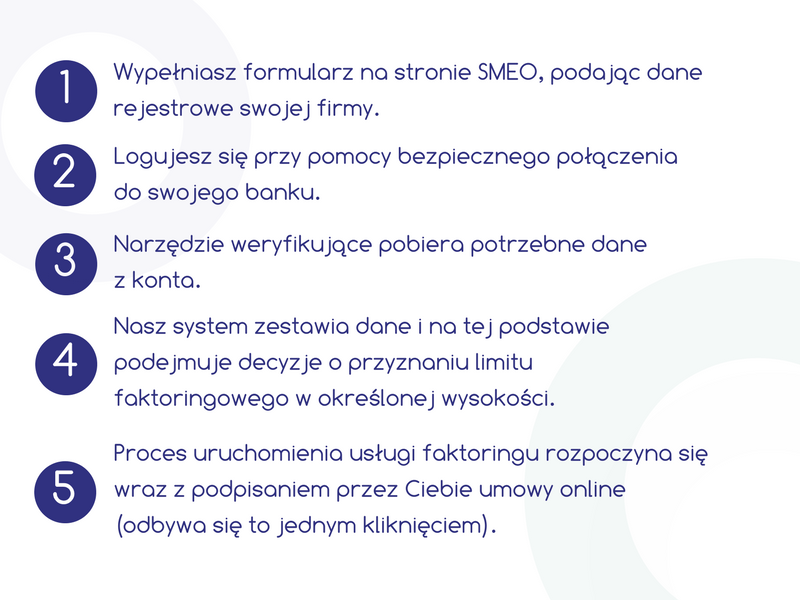

Proces nawiązania współpracy przebiegł błyskawicznie. Adam wypełnił formularz dostępny online i już po kilku minutach otrzymał informację zwrotną o pozytywnej weryfikacji jego wniosku. Potem wystarczyło tylko przesłać fakturę do faktora i…

– Cały proces weryfikacji bardzo pozytywnie mnie zaskoczył. Oczyma wyobraźni widziałem konieczność przesyłania dodatkowych dokumentów, wielodniowe oczekiwanie na decyzję i konieczność podpisywania tony dokumentów – Adam uśmiecha się do swoich wspomnień.

– Okazało się, że wszystko trwało znacznie mniej niż godzinę. A co najważniejsze, po nawiązaniu współpracy z firmą faktoringową już następnego dnia roboczego otrzymałem na konto przyspieszoną płatność za fakturę! Wiesz co to oznaczało? Miałem środki na kontynuowanie działalności!

Dzięki faktoringowi Adam był w stanie spokojnie inwestować w rozwój swojego warsztatu, biorąc kolejne zlecenia, zatrudniając nowych pracowników i rozbudowując park maszynowy.

– Z małego warsztatu przenieśliśmy się do znacznie większej hali – Adam wylicza na palcach możliwości, jakie dało mu nawiązanie współpracy z firmą faktoringową. – Mamy nawet całkiem spory magazyn na materiały niezbędne do produkcji. Kupiłem więcej maszyn, podwoiłem ilość pracowników. Mamy w budynku nawet część administracyjną, gdzie spokojnie mogę zająć się robotą papierkową. Ale najważniejsze jest to, że dzięki faktoringowi byłem w stanie kontynuować moją działalność. Przyspieszone płatności z faktur pozwalały mi na bieżąco finansować zakup materiałów oraz inne bieżące potrzeby.

– Realizacja zamówienia dla sieci hipermarketów kosztowała mnie i moich pracowników sporo sił – dodaje po chwili. – Ale ciężka praca się opłaciła. Klient był tak bardzo zadowolony, że wrócił z kolejnym zamówieniem na jeszcze większą partię. A ja, dzięki faktoringowi, byłem już na nie w pełni gotowy.

Jakie zalety ma współpraca z firmą faktoringową?

Skorzystanie z możliwości, jakie daje faktoring zapewniło Adamowi niezbędne w biznesie bezpieczeństwo finansowe, bez potrzeby zadłużania się w bankach, czy korzystania z przechowywanych na czarną godzinę oszczędności. Pieniędzmi otrzymanymi w ramach przyspieszonej płatności od faktora pokrył koszty prowadzenia działalności oraz zapewnił środki na niezbędne inwestycje rozwojowe. Jest również w stanie jednocześnie realizować więcej zleceń dla dużych swoich klientów, bez ryzyka utraty płynności finansowej.

– Nawiązanie współpracy z firmą faktoringową miało ogromny wpływ na to, w jakim punkcie rozwoju znalazła się moja firma – przekonuje Adam. – Dzięki faktoringowi byłem w stanie udźwignąć ciężar pierwszego dużego zlecenia i zachować płynność finansową. Pozwoliło mi to przekształcić mój niewielki biznes w coś znacznie większego. Obecnie nadal współpracuję z firmą faktoringową zarówno przy mniejszych, jak i większych zamówieniach. Przyspieszona płatność za wystawiane faktury pozwala mi działać skuteczniej, stale inwestować w rozwój mojej firmy i zdobywać kolejne rynki. Obecnie jestem tuż przed kolejną przeprowadzką do jeszcze większej hali, ponieważ zajmowany budynek przestał być wystarczający na nasze potrzeby.

Współpraca z firmą faktoringową jest dla firmy z branży produkcyjnej doskonałą szansą na stały wzrost przychodów oraz możliwość prowadzenia ciągłych inwestycji mających na celu zdobywanie kolejnych zadowolonych klientów. Jeśli działasz w tej branży i szukasz skutecznego sposobu na utrzymanie płynności oraz dalszy rozwój, skorzystaj z możliwości jakie w tym zakresie zapewnia faktoring. Skontaktuj się z nami, a pokażemy Ci, co możemy zrobić dla Ciebie i Twojego biznesu.

22 22 10 103

22 22 10 103