Mimo wakacji polskim przedsiębiorcom nie jest dane odpocząć od zmian. Po JPK i RODO czeka ich kolejna rewolucja biznesowa. Tym razem chodzi o split payment. Głównym celem rozwiązania, wchodzącego w życie 1 lipca tego roku, jest uszczelnienie systemu ściągania podatku VAT. Warto wiedzieć, co to oznacza dla polskich firm i z jakimi zmianami będą się musiały zmierzyć.

Czym jest split payment?

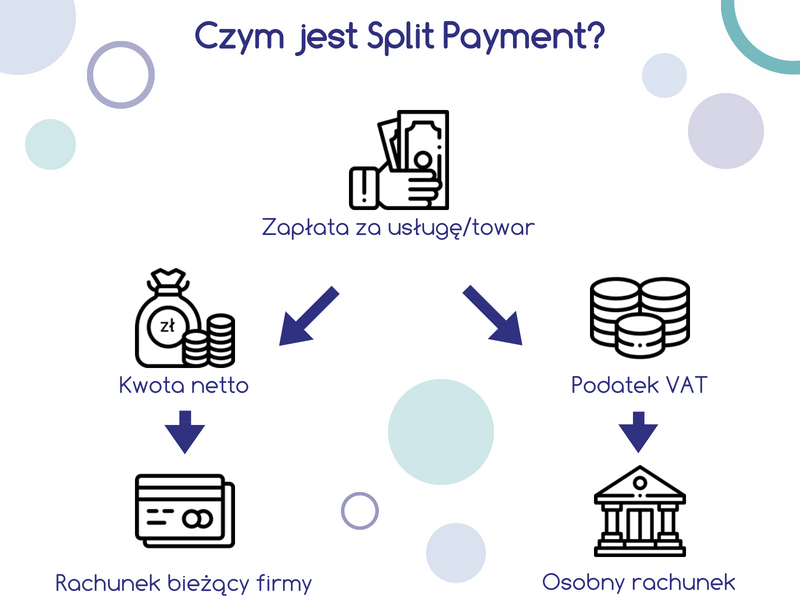

Split payment to najprościej rzecz ujmując mechanizm rozdzielenia płatności na VAT i kwotę netto. Wcześniej cała wartość brutto z faktury trafiała na jedno konto. Po zmianach kwota netto, tak jak dotychczas, będzie przelewana na rachunek bieżący firmy, za to całość lub część podatku VAT trafi na specjalnie utworzony osobny rachunek. Przedsiębiorca będzie mieć do niego ograniczony dostęp. Jeżeli będzie chciał przelać stamtąd środki na rachunek bieżący, to konieczne będzie złożenie wniosku do Urzędu Skarbowego, który ma 60 dni na weryfikację i wydanie ewentualnej zgody.

Należy pamiętać, że split payment dotyczy tylko transakcji między firmami. Osoby prywatne przelewając środki robią to według dotychczasowych zasad.

Split payment — jak z niego korzystać?

Chociaż dla przedsiębiorcy korzystanie z mechanizmu split payment jest teoretycznie dobrowolne, to w praktyce o jego wdrożeniu decyduje kupujący. Jeżeli on sam zdecydował się na płatność podzieloną, to przy przelewie bank sprzedającego automatycznie otworzy konto VAT, gdzie zostaną przekazane środki z podatku. Jeżeli sprzedający nie skorzysta ze split payment, to pieniądze będą się tam kumulować, a przelanie ich na rachunek bieżący (tak jak opisywaliśmy wcześniej) wymagać będzie złożenia wniosku do Urzędu Skarbowego.

Osobne konto VAT — jak to działa?

Do założenia dodatkowego konta VAT w ramach mechanizmu płatności podzielonej nie jest wymagana dodatkowa umowa, a korzystanie z niego jest bezpłatne. Mało tego – może być ono nawet oprocentowane. Dodatkowo środki na nim zgromadzone w wysokości odpowiadającej kwocie VAT z faktur są wolne od zajęcia przez komornika (nie dotyczy to spłaty zobowiązań podatkowych). Jednocześnie wierzytelności z tego rachunku nie mogą być przedmiotem zabezpieczenia rzeczowego.

Należy pamiętać, że na rachunku VAT nie mogą znaleźć się środki inne niż te związane z tym podatkiem. W tym wypadku źródła wpływów mogą być następujące:

- zapłata VAT przez kontrahenta;

- przekazanie środków z innego rachunku VAT przedsiębiorcy posiadanego w tym samym banku;

- zwrot VAT przez Urząd Skarbowy.

Możliwe obciążenia dotyczące rachunku VAT także są ograniczone. Środki na nim zgromadzone mogą zostać przeznaczone na:

- zapłatę VAT na rachunek kontrahenta;

- zapłatę VAT do Urzędu Skarbowego;

- zwrot nienależnie otrzymanej płatności na rachunek VAT osoby, która zrobiła nam przelew;

- przekazanie środków na inny rachunek VAT posiadany przez klienta w tym samym banku;

- przekazania środków na rachunek wskazany w postanowieniu naczelnika Urzędu Skarbowego;

- zajęcie środków w ramach egzekucji z tytułu VAT.

Jeżeli na naszym koncie VAT nie będzie wystarczających środków na spłatę należności podatkowych, to brakująca kwota zostanie pobrana z naszego konta firmowego. W przypadku zupełnego braku środków, bank pobierze całość z naszego rachunku bieżącego.

Split payment — czy warto?

By zachęcić przedsiębiorców do stosowania nowych wytycznych rządzący przewidzieli kilka udogodnień. Mogą oni liczyć na:

- przyspieszony 25-dniowy termin zwrotu nadpłaconego VAT z rachunku (normalnie jest to 60 dni);

- zwolnienie z odsetek za zwłokę w przypadku opłacenia VAT po terminie (dotyczy to równowartości podatku od faktur opłacanych przy pomocy split payment);

- wykorzystanie środków na koncie VAT do zapłacenia należnego podatku do Urzędu Skarbowego lub wartości podatku na fakturze otrzymanej od innego przedsiębiorstwa;

- brak odpowiedzialności solidarnej w przypadku zaległości podatkowych w danym okresie, jeśli co najmniej 95% faktur opłaconych zostało płatnością podzieloną;

- obniżenie zobowiązań podatkowych według wzoru zawartego w ustawie o VAT z dnia 15 grudnia 2017 r. w przypadku opłacenia VAT przed terminem.

Jednak mimo oferowanych korzyści i udogodnień mechanizm rozdzielenia płatności może także stanowić źródło problemów — zwłaszcza dla małych firm.

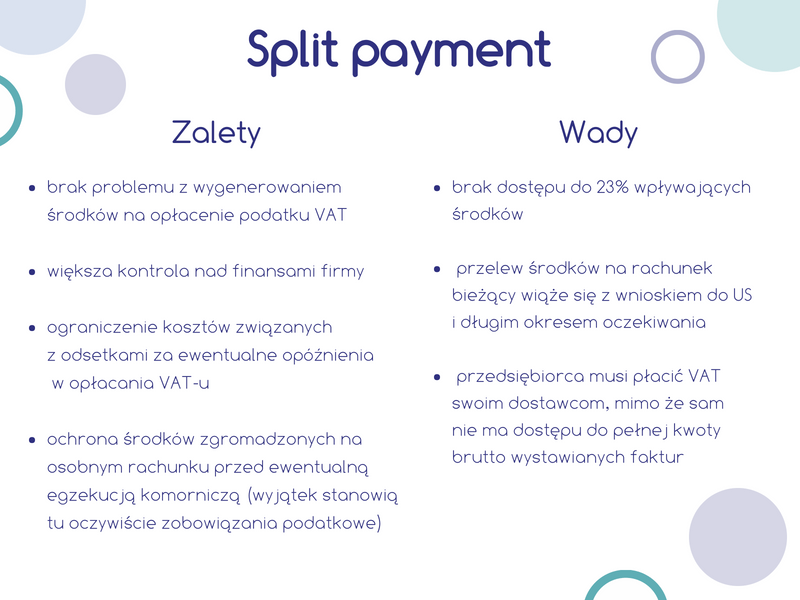

Głównym celem rozdzielenia płatności jest gwarancja, że nie będziemy mieć problemu z wygenerowaniem środków na opłacenie podatku VAT. Pozwala także ograniczyć koszty związane z odsetkami za ewentualne opóźnienia w opłacania VAT-u i chroni środki zgromadzone na osobnym rachunku przed ewentualną egzekucją komorniczą (wyjątek stanowią tu oczywiście zobowiązania podatkowe).

Z drugiej strony osobne konto oznacza, że już w momencie otrzymania przelewu nie mają oni dostępu do 23% wpływających na nie środków. Według dotychczasowych zasad przedsiębiorcy mogą dysponować pełną kwotą brutto z faktury (np. do bieżącego finalizowania działalności) wiedząc, że sam podatek sfinansują z późniejszych przelewów. Taki system dla wielu przedsiębiorców jest istotnym warunkiem posiadania płynności finansowej. O tym, jak jest ona ważna pisaliśmy m.in. tutaj. Przy split payment dysponowanie pełną kwotą podatku VAT do terminu jego spłaty staje się niemożliwe, a przelew środków na rachunek bieżący wiąże się z wnioskiem do US i okresem oczekiwania do 60 dni. Dodatkowo w takim wypadku przedsiębiorca musi płacić VAT swoim dostawcom, mimo że sam nie ma dostępu do pełnej kwoty brutto wystawianych faktur.

Jak więc utrzymać płynność finansową firmy?

Tutaj z pomocą przychodzi faktoring — zwłaszcza w przypadku kontrahentów, którym zależy na fakturach z odroczonym terminem spłaty. Dzięki korzystaniu z tej opcji przedsiębiorca ma szybszy dostęp do należności, na których opłacenie normalnie musiałby czekać np. 90 dni. To sprawia, że maleje ryzyko braku wypłacalności i dziury w kapitale obrotowym. Tym sposobem firma zyskuje środki na bieżące wydatki i niespodziewane inwestycje. Warto rozważyć tę opcję tym bardziej, że założenie konta na portalu faktoringowym odbywa się online i jest całkowicie bezpłatne. Po weryfikacji naszej tożsamości zostaje nam przyznany limit faktoringowy, w ramach którego będzie możliwe zamienianie należności z faktur na gotówkę. Jedyną opłatą jest tu prowizja dla faktora za realną liczbę dni finansowania faktury. W przypadku profesjonalnych faktorów powinna być ona znana z góry i jasno określona, dzięki czemu przedsiębiorca z góry wie, ile będzie go kosztował faktoring.

22 22 10 103

22 22 10 103