Z tego artykułu dowiesz się...

Chęć założenia działalności gospodarczej w Polsce to moment, w którym musisz podjąć liczne, ważne decyzje rzutujące na pierwsze miesiące rozwoju biznesu. Jedną z nich — możliwe, że z początku najważniejszą — staje się wybór formy opodatkowania. W poniższym artykule przekażemy Ci całą niezbędną do dokonania powyższego wyboru wiedzę.

Formy opodatkowania dla jednoosobowych działalności gospodarczych i spółek osobowych

Zakładając jednoosobową działalność gospodarczą lub spółkę osobową masz do dyspozycji jedną z czterech form opodatkowania: na zasadach ogólnych, podatek liniowy, ryczałt oraz kartę podatkową. Poniżej znajdziesz opis każdej z nich wraz z wyszczególnionymi wadami i zaletami każdej z nich.

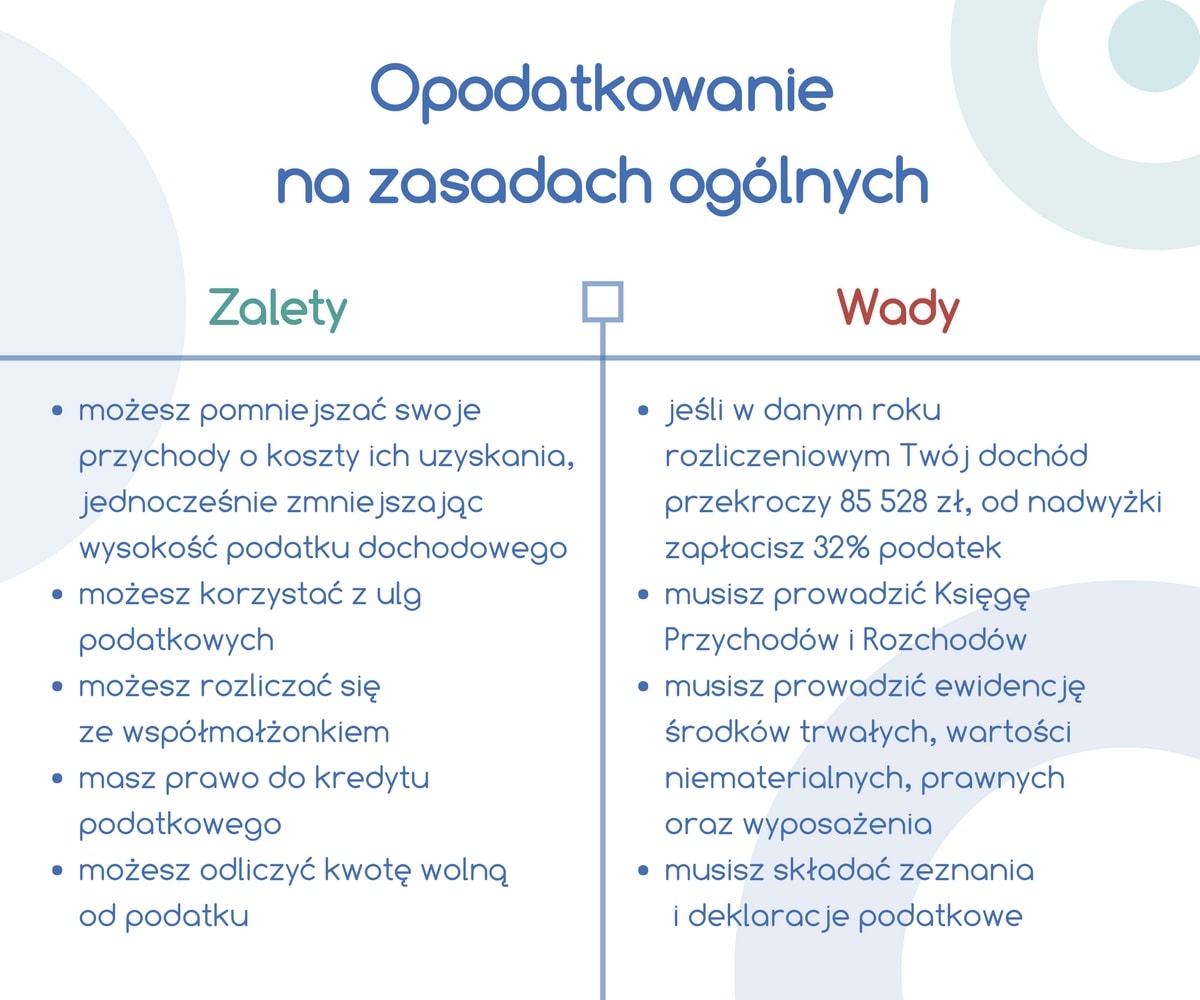

Opodatkowanie na zasadach ogólnych

Jest to najpopularniejsza forma opodatkowania jednoosobowych działalności oraz spółek osobowych. Wysokość podatku dochodowego w jej przypadku zależy od wysokości przychodów uzyskiwanych przez firmę w danym roku i dzieli się na dwie stawki: 18% (jeśli przychody firmy są mniejsze lub równe 85 528 zł) oraz 32% (dla firm, w których dochód przekroczył 85 528 zł).

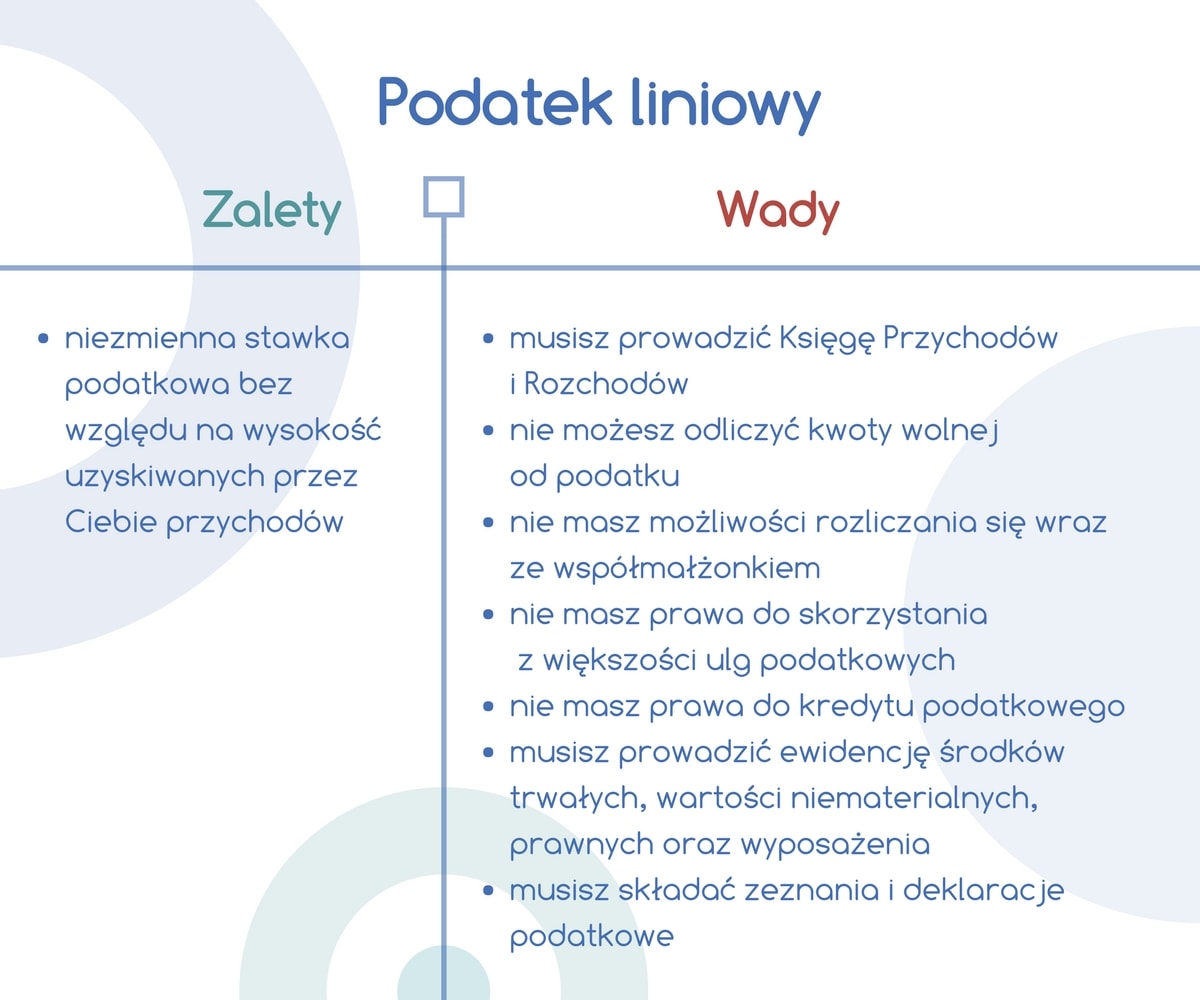

Podatek liniowy

Podatek liniowy to forma opodatkowania posiadająca tylko jedną stawkę podatkową wynoszącą 19%. Oznacza to, że bez względu na wysokość osiąganego dochodu jako przedsiębiorca będziesz płacił do Urzędu Skarbowego stałą część swoich przychodów.

Ryczałt od przychodów ewidencjonowanych

Ryczałt jest formą opodatkowania dostępną wyłącznie dla wybranych rodzajów działalności. Aby móc z niej skorzystać należy spełniać podstawowy warunek: dochód z działalności w poprzednim roku podatkowym (zarówno w przypadku działalności jednoosobowej jak i spółki cywilnej lub spółki jawnej) nie może przekraczać równowartości 250 000 euro.

Wysokość zryczałtowanych stawek waha się w zależności od rodzaju prowadzonej działalności gospodarczej od 3% do 20% wysokości przychodów.

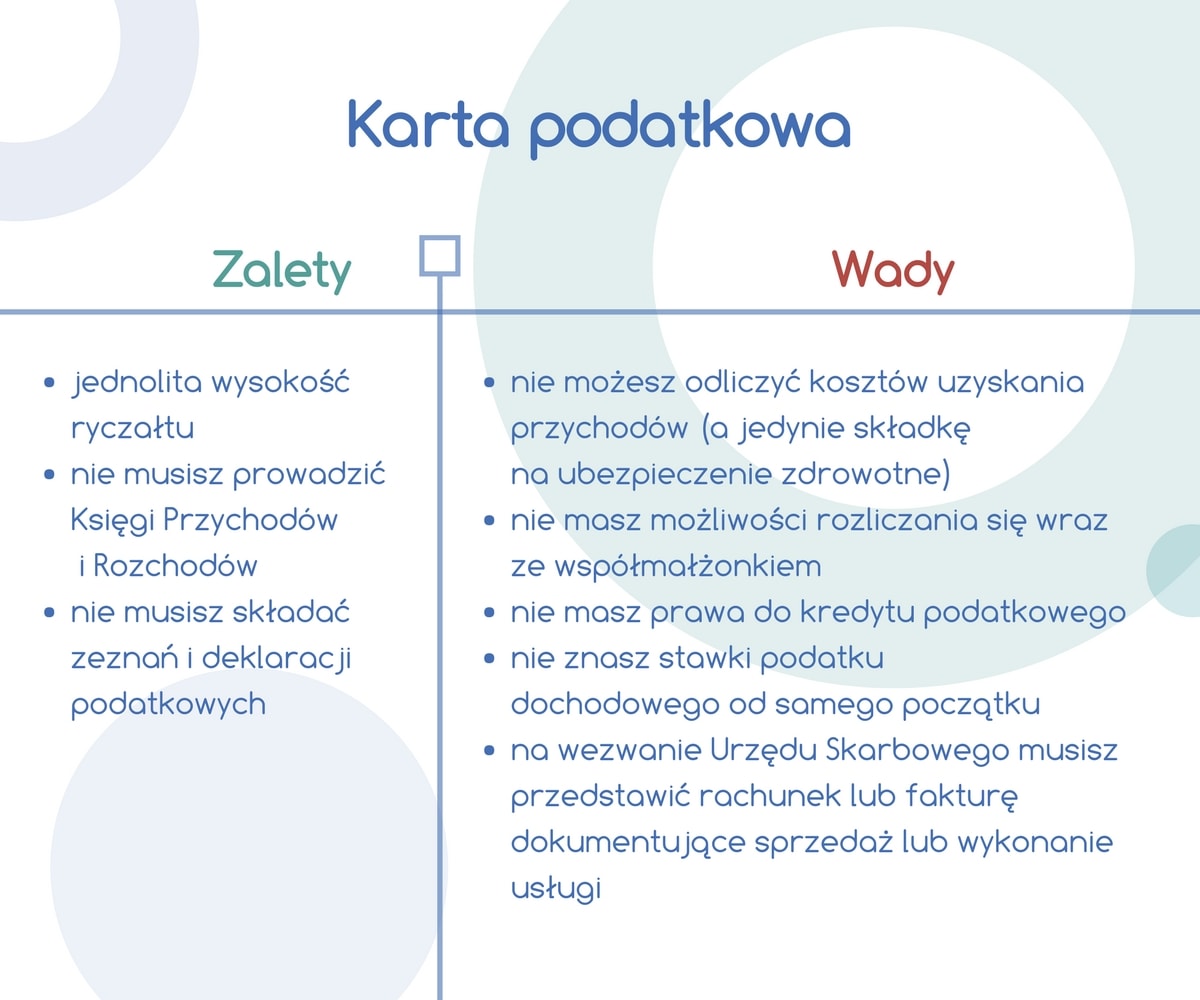

Karta podatkowa

Ostatnią formą opodatkowania, jaką możesz wybrać w jednoosobowej działalności lub spółce osobowej jest karta podatkowa. Jest ona zryczałtowaną formą opodatkowania, a wysokość ryczałtu ustalana jest przez Naczelnika Urzędu Skarbowego na podstawie takich informacji, jak m.in.: rodzaj, wykonywanej działalności, ilość osób zatrudnionych, czy wiek przedsiębiorcy.

Ważną kwestią jest to, że z racji braku możliwości przewidzenia wysokości ryczałtu w tej formie opodatkowania, masz prawo w terminie 14 dni od otrzymania decyzji dotyczącej stawki zrezygnować z karty podatkowej i wybrać inną formę opodatkowania.

Formy opodatkowania spółek kapitałowych

Spółki kapitałowe (czyli spółki akcyjne oraz z o. o.) to rodzaj działalności podlegający w Polsce podwójnemu opodatkowaniu. Najpierw muszą one opłacić podatek dochodowy od osób prawnych (CIT), a potem każdy z wspólników zobowiązany jest do opłacenia PIT w wysokości zależnej od części przypadającego mu zysku.

Jeśli chodzi o podatek CIT, w Polsce występuje on w dwóch stawkach: 15% i 19%. Przynależność do konkretnej z nich zależy od osiąganych przez spółkę dochodów: 15% zapłacą te przedsiębiorstwa, których całkowity przychód (wraz z kwotą podatku) nie przekracza w danym roku rozliczeniowym równowartości 1,2 mln euro. Jeśli firma zarobiła więcej, automatycznie przechodzi na wyższy próg podatkowy.

Formy opodatkowania dla działalności nierejestrowanej

Od marca 2018 roku w polskim prawie pojawi się nowa forma działalności gospodarczej — działalność nierejestrowana. Pozwala ona na prowadzenie drobnych działań zarobkowych bez konieczności rejestrowania działalności i opłacania składek ZUS. Oczywiście działalność nierejestrowana podlega konkretnym ograniczeniom. Największym z nich jest maksymalny miesięczny przychód uzyskiwany w jej ramach — nie może być wyższy niż 50% obecnej pensji minimalnej. Oznacza to, że działalność rejestrowana będzie ciekawą możliwością dorobienia np. jako korepetytor lub podczas sprzedaży prowadzonej na niewielką skalę.

Jeśli chodzi o formę opodatkowania dla działalności nierejestrowanej, dochody z jej prowadzenia rozliczane będą na zasadach ogólnych (opisanych przez nas powyżej).

Kiedy możesz zmienić formę opodatkowania?

Pierwszego wyboru formy opodatkowania dokonujesz w momencie zakładania firmy, już na wniosku CEIDG-1 lub później, w momencie uzyskania pierwszych dochodów. Nie oznacza to jednak, że będziesz musiał rozliczać się w ten sam sposób przez cały czas.

Prowadząc jednoosobową działalność gospodarczą lub spółkę osobową możesz zmienić formę opodatkowania w każdym roku rozliczeniowym.

Informację o chęci zmiany i wybranej nowej formie opodatkowania musisz dostarczyć do Naczelnika Urzędu Skarbowego przed dniem 20 stycznia.

Jaką formę opodatkowania wybrać?

Wybór formy opodatkowania w działalności gospodarczej nie jest wcale sprawą prostą. Każda z nich posiada swoje zalety oraz wady. Przed założeniem firmy warto przeanalizować m.in. spodziewane przychody i zakres prowadzonych działań, aby skutecznie wybrać tę, która będzie wiązać się z najmniejszym obciążeniem podatkowym.

Paulina

Brand Manager w SMEO. Od kilkunastu lat związana z branżą marketingu, reklamy i biznesu. W SMEO odpowiada za strategię komunikacji, kreowanie wizerunku i wzmacnianie rozpoznawalności marki.