Z tego artykułu dowiesz się...

Wielu przedsiębiorców zastanawia się w jaki sposób powinni sfinansować zakup środka trwałego do swojej firmy. Stają oni wtedy przed dylematem, które rozwiązane wybrać – kredyt czy leasing. Jakie są kluczowe różnice i charakterystyki obu tych rozwiązań? O tym w poniższym artykule.

Jakie kryteria wziąć pod uwagę?

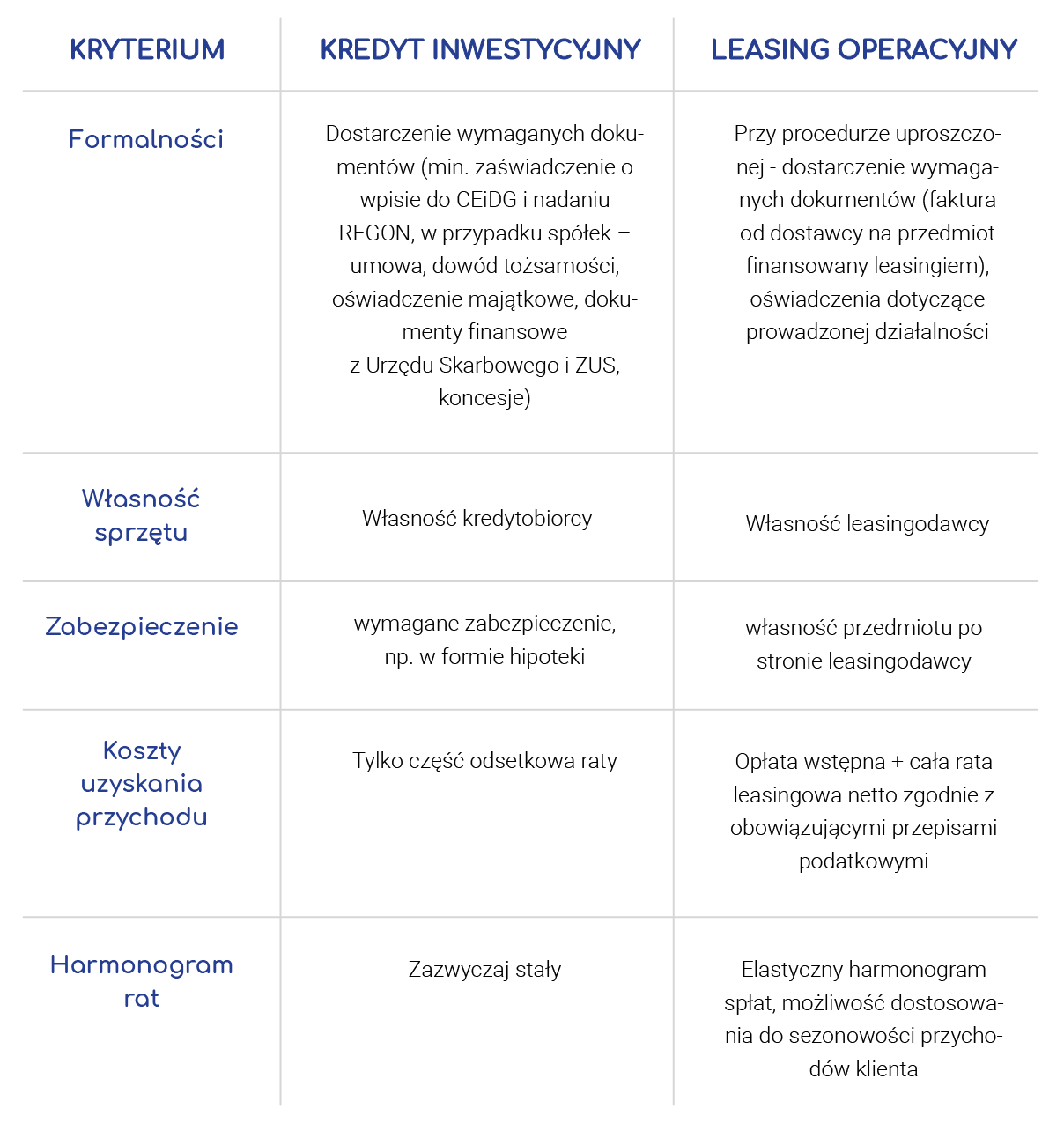

Podejmując decyzję o zakupie środka trwałego, warto zadać sobie pytanie w jaki sposób powinniśmy taki zakup sfinansować. Przy porównaniu – kredyt czy leasing – należy wziąć pod uwagę co najmniej kilka kryteriów istotnych z punktu widzenia prowadzonego biznesu. Do rozważenia są m.in. korzyści podatkowe, liczba dokumentów niezbędnych do oceny zdolności kredytowej, wkład własny czy skutki formalno-prawne, takie jak: własność finansowanego przedmiotu, sposób rozwiązania umowy i ubezpieczenie inwestycji. Wynik ich porównania w przypadku kredytu i leasingu będzie wskazówką, która opcja finansowania będzie najbardziej optymalna dla przedsiębiorstwa.

MŚP wybiera leasing

Leasing to uniwersalna forma finansowania, na podstawie której leasingobiorca w pełni dysponuje przedmiotem nie będąc jego właścicielem. Raty leasingowe, które płaci przedsiębiorca, mogą pochodzić z przychodów wypracowanych dzięki wykorzystaniu danego środka trwałego. W takim wypadku sprzęt zarabia sam na siebie. Leasing daje możliwość wliczenia opłaty wstępnej oraz rat leasingowych jako kosztów uzyskania przychodu. Konstrukcja tej formy finansowania inwestycji, w której leasingodawca jest właścicielem środka trwałego i stanowi on dla niego główne zabezpieczenie umowy, sprawia, że może to być tańszy, a zarazem bardziej dostępny i wymagający mniejszej liczby formalności sposób sfinansowania inwestycji. Powszechnie stosowane są uproszczone procedury oceny wniosków, w których decyzja o przyznaniu finansowania wydawana jest nawet w kilka minut. Korzyścią dla leasingobiorcy są także dodatkowe usługi, do których należą ubezpieczenia, karty paliwowe, serwisowanie czy rejestracja pojazdów.

Jak wskazuje badanie „Leasing Index 2019” zrealizowane przez Santander Leasing, aż 43 proc. firm zatrudniających do 49 pracowników korzystało lub korzysta z leasingu. To wzrost o 8 p. proc. na przestrzeni 3 lat, czyli od poprzedniej edycji Leasing Index. Małe i średnie firmy to jednak grupa niezmiernie zróżnicowana. Dlatego dla poprawnej analizy wyników badania, bardzo ważne było wychwycenie najistotniejszych zmiennych, warunkujących czy przedsiębiorcy wykorzystują tę formę finansowania swoich inwestycji. Jednym z takich czynników jest wielkość firmy. W przypadku firm jednoosobowych z leasingu korzystało lub korzysta 37 proc. przedsiębiorców. Dla firm zatrudniających od 2 do 9 osób ten wskaźnik to 43 proc., a w przedziale 10-49 aż 46 proc. Na uwagę zasługuje też największa skłonność do rozważenia takiej formy finansowania w ostatniej grupie (30 proc. wskazań).

To, na co należy zwrócić szczególną uwagę, to opinie przedsiębiorców nt. leasingu. Przedsiębiorcy, którzy już z niego korzystali, bardzo pozytywnie oceniają współpracę z leasingodawcą – to dla sektora wielki zastrzyk optymizmu. Aż 90 proc. klientów ocenia tę współpracę dobrze przed odbiorem przedmiotu, a 83 proc. w trakcie umowy.

Kredyt – ciekawa alternatywa

Kredyt to rozwiązanie korzystne dla firm, którym zależy na własności finansowanego sprzętu. Z tego powodu przyznanie kredytu inwestycyjnego bank uzależnia bardzo często od przedstawienia dodatkowych zabezpieczeń rzeczowych, np. w postaci hipoteki na nieruchomości, czasami w ogóle pomijając jako zabezpieczenie finansowany przedmiot. Ubiegając się o kredyt inwestycyjny zyskujemy korzyści w postaci własności, ale musimy liczyć się z koniecznością dostarczenia wymaganych dokumentów, opinii oraz zaświadczeń, z których część nie może być często starsza niż jeden miesiąc. Zdolność kredytowa jest najważniejszą kwestią, od której zależna jest wysokość kredytu oraz długość okresu finansowania. Należy liczyć się z tym, że składając wniosek o przyznanie kredytu zdolność kredytowa może nie pozwolić na pokrycie całości inwestycji. Należy pamiętać, że jesteśmy zobowiązani do wpłaty wkładu własnego, który w zależności od oferty może wynieść do 20 proc. wartości inwestycji.

Wybór formy finansowania inwestycji to poważna decyzja, warto zwrócić uwagę nie tylko na cenę, ale także na zapisy umowy. Kalkulacja finansowa umowy jest bardzo ważna, ale w zapisach umowy czy ogólnych warunkach umowy leasingu (OWUL) powinna znajdować się informacja, jakie będą faktyczne koszty. Przed podjęciem decyzji należy dokładnie zapoznać się z ofertami finansowania i zadać sobie kilka pytań: czego dokładnie oczekujemy, jakie są nasze potrzeby i za co jesteśmy w stanie zapłacić.

Sprawdź także, jakie są różnice między kredytem a faktoringiem.

Paulina

Brand Manager w SMEO. Od kilkunastu lat związana z branżą marketingu, reklamy i biznesu. W SMEO odpowiada za strategię komunikacji, kreowanie wizerunku i wzmacnianie rozpoznawalności marki.